Главное к открытию вторника (20.08):#брифинг Значение индекса ЖиС: 39 (страх). Подробнее об индексе

Главное к открытию вторника (20.08):

#брифинг

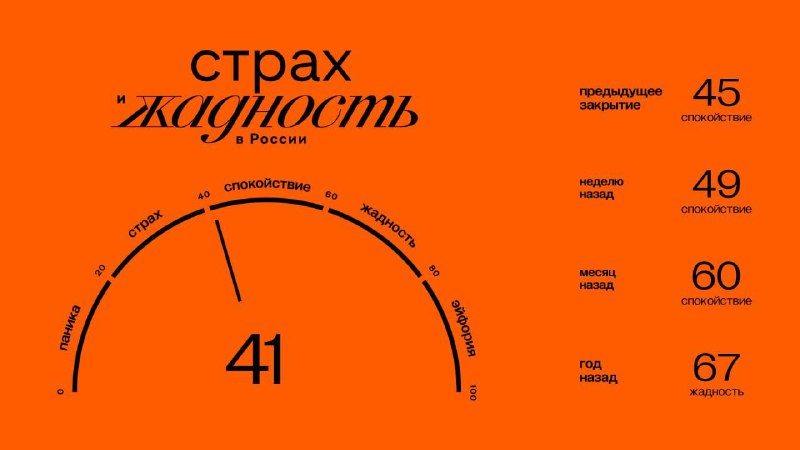

👉 Значение индекса ЖиС: 39 (страх). Подробнее об индексе здесь.

📍 12.10 ₽/¥, 76.7 $/барр.

📍 Минфин готовится усилить контроль за ввозом и вывозом продукции с содержанием драгоценных металлов и камней. Для этого ведомство утвердит порядок отбора и анализа проб из партий таких товаров.

📍 Ассоциация инвесторов попросила Минфин и ЦБ разъяснить для инвесторов, какие бумаги из списка обменянных с нерезидентами, являются обращающимися на организованном рынке, чтобы применить по ним налоговую льготу.

📍 События сегодня: (1) Финансовые результаты за 1п24: Европлан (LEAS), ТКС Холдинг (TCSG). (2) Вице-премьер Госсовета КНР с визитом в России.

📈 Что влияет на рынки в ближайшие 5 дней?

Доступно членам @RDVPREMIUMbot

😀 @AK47pfl

Индекс пробил 2800 что давит на рынок #тактиканаРЦБ 3 фактора давления на рынок: Геополитический ри

Индекс пробил 2800 — что давит на рынок? #тактика_на_РЦБ

3 фактора давления на рынок:

✍️ Геополитический риск.

Эскалация СВО с переносом части боевых действий на территорию РФ (в границах до 2022 года), в частности, на территорию Курской области. В пятницу под закрытие начали выходить новости о готовящейся провокации Украины с целью нанесения урона Запорожской и Курской атомным электростанциям.

✍️ Незатухающая инфляция.

Инфляция в августе остается выше средней исторической для этого месяца. Повышенные инфляционные ожидания населения и предприятий создают риски повышения ставки ЦБ до 20%. На рынке свопов в пятницу вероятность повышения была уже 50 на 50 за повышение в сентябре до 20%. Значимая часть нашего с вами комьюнити РДВ считает, что инфляция за следующие 12 месяцев может превысить 20%: https://t.me/AK47pfl/18266

✍️ Крепкий рубль.

Сильный рубль не помогает экспортным компаниям сегодня. После санкций на НКЦ и Мосбиржу рубль во внутреннем контуре укрепился и еще не вернулся обратно. Наблюдается снижение цен на экспортные товары РФ.

😀 @AK47pfl

Календарь важных событий на неделю 19-25 августа. Эксперты RDV PREMIUM 361 следят за этими событиями

📚 Календарь важных событий на неделю 19-25 августа. Эксперты RDV PREMIUM 361° следят за этими событиями и уже дали аналитику по ним.

19 августа

✍️ Делимобиль (DELI): результаты по МСФО 1п24.

20 августа

✍️ ТКС Холдинг (TCSG): результаты по МСФО 1п24.

✍️ Европлан (LEAS): результаты по МСФО 1п24.

21 августа

✍️ Циан (CIAN): результаты по МСФО за 1п24.

✍️ Инарктика (AQUA): СД рассмотрит вопрос о выплате дивиденда за 2кв24.

22 августа

✍️ МТС (MTSS): результаты по МСФО за 1п24.

✍️ Ренессанс Страхование (RENI): результаты по МСФО 1п24.

23 августа

✍️ Банк Санкт-Петербург (BSPB): результаты по МСФО 1п24.

✍️ ГМК Норникель (GMKN): результаты по МСФО за 1п24.

👉 Комментарии к событиям и анализ компаний доступны членам клуба RDV PREMIUM 361°.

🍐🍊 Продажи открыты. Успейте делегировать аналитику по рынку профессионалам: @RDVPREMIUMbot

Главное к открытию понедельника (19.08):#брифинг Значение индекса ЖиС: 41 (спокойствие). Подробнее о

Главное к открытию понедельника (19.08):

#брифинг

👉 Значение индекса ЖиС: 41 (спокойствие). Подробнее об индексе здесь.

📍 12.06 ₽/¥, 78.8 $/барр.

📍 Минфин подготовил драфт федерального проекта «Развитие финансового рынка». Минфин ожидает в год по 20 IPO компаний стоимостью 4.5 трлн руб.

📍 Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков считает, что криптобиржа в России может появиться в ближайшее время, возможно, до конца года.

📍 События сегодня: (1) Мосбиржа с 19 августа вводит ограничения для торгов акциями Детского мира (DSKY). (2) Вице-премьер Госсовета КНР с визитом в России.

📈 Что влияет на рынки в ближайшие 5 дней?

Доступно членам @RDVPREMIUMbot

😀 @AK47pfl

ПРОДАЖИ ОТКРЫТЫ RDV PREMIUM 361 остров спокойствия в турбулентные времена и сервис, который позволя

‼️ ПРОДАЖИ ОТКРЫТЫ ‼️

RDV PREMIUM 361° — остров спокойствия в турбулентные времена и сервис, который позволяет моментально ориентироваться на рынке.

От вас:

15 минут чтения готовой аналитики вместо 2-3 дней собственной работы.

Что даёт сервис:

• аналитика около 20 компаний в месяц для трейдера и инвестора

• поддержка экспертов клуба

• вы сами можете продвинуть идею для членов клуба

Все это по цене пары ужинов в хорошем ресторане.

🍐🍊 Попасть в клуб: @RDVPREMIUMbot

Совкомфлот (FLOT) — как ранее Новатэк (NVTK) — это красные тряпки для западных санкций. #мнениеСанкц

🗣 Совкомфлот (FLOT) — как ранее Новатэк (NVTK) — это красные тряпки для западных санкций. #мнение

Санкции против Совкомфлота, как и санкции против Новатэка, не ведут в росту цен на нефть, которого нельзя допускать перед выборами в США.

Но эти санкции рождают яркие медийные заголовки о том, что запад борется с российским нефтегазовым экспортом.

Кондовая нефтянка, особенно крупнейшие компании, такие как Лукойл (LKOH) — надёжнее, чем газовики и Совкомфлот (FLOT).

😀 @AK47pfl

Справедливая цена акций Лукойл (LKOH) 8900 руб., апсайд +41%. #оценка Дивидендная доходность Лукойла

☺️😊😇🙂 Справедливая цена акций Лукойл (LKOH) 8900 руб., апсайд +41%. #оценка

👉 Дивидендная доходность Лукойла при выплате 75% чистой прибыли может составить 20% к текущей цене https://t.me/AK47pfl/18253

😀 @AK47pfl

Нефтяники возвращаются к щедрым дивидендам. Лукойл может направить на дивиденды почти в полтора раза

📚 Нефтяники возвращаются к щедрым дивидендам. Лукойл может направить на дивиденды почти в полтора раза больше прибыли, чем в прошлом году, считает источник РДВ. #сборник

👉 Татнефть направит на дивиденды 75% чистой прибыли. Её пример показывает, что у нефтяников есть избыточный кэш, который можно направить акционерам https://t.me/AK47pfl/18240

👉 Если Лукойл также направит на дивиденды 75% чистой прибыли, дивдоходность акций составит 20% к текущей цене https://t.me/AK47pfl/18241

👉 Рейтинг: оценка нефтегазовых компаний РФ по мультипликатору P/E https://t.me/AK47pfl/18238

😀 @AK47pfl

Совкомфлот (FLOT): чистая прибыль продолжается сокращаться. #аналитика Совкомфлот: выручка сократила

⚠️ Совкомфлот (FLOT): чистая прибыль продолжается сокращаться. #аналитика

👉 Совкомфлот: выручка сократилась на треть https://t.me/AK47pfl/18249

😀 @AK47pfl

Совкомфлот (FLOT): выручка сократилась на треть. Санкции, крепкий рубль, падение морского экспорта Р

⚠️ Совкомфлот (FLOT): выручка сократилась на треть. Санкции, крепкий рубль, падение морского экспорта РФ и конкуренция с растущим «теневым флотом» российской нефтянки влияют на результаты. #аналитика

Результаты за 2 квартал 2024 года:

‼️ Выручка $373 млн

✍️ -29% г/г

✍️ -19% кв/кв

✍️ ниже консенсуса $377 млн

‼️ EBITDA $257 млн

✍️ -38% г/г

✍️ -23% кв/кв

✍️ ниже консенсуса $261 млн

‼️ Скорректированная чистая прибыль 5.32 рубля на акцию

✍️ -41% г/г

✍️ -33% кв/кв

✍️ ниже консенсуса 5.41 рубля на акцию

😀 @AK47pfl

Главное к открытию пятницы (16.08):#брифинг Значение индекса ЖиС: (спокойствие). Подробнее об индек

Главное к открытию пятницы (16.08):

#брифинг

👉 Значение индекса ЖиС: (спокойствие). Подробнее об индексе здесь.

📍 11.98 ₽/¥, 80.21 $/барр.

📍 Ставки фрахта нефтяных танкеров типа Aframax (дедвейтом 80 000–120 000 т) в российских портах перешли к росту после трехмесячного падения. По данным ЦЦИ, за неделю с 26 июля по 2 августа ставки выросли на 4–7%.

📍 Московская биржа хочет купить свою брокерскую компанию. Из-за ограничений законодательства на себя брокерскую лицензию биржа получить не может, но владение такой компанией не запрещено.

📍 События сегодня: (1) Финансовые результаты за 2кв24: Совкомфлот (FLOT). (2) Мосбиржа допустит к торгам акции Хэдхантер (HEAD).

📈 Что влияет на рынки в ближайшие 5 дней?

Доступно членам @RDVPREMIUMbot

😀 @AK47pfl

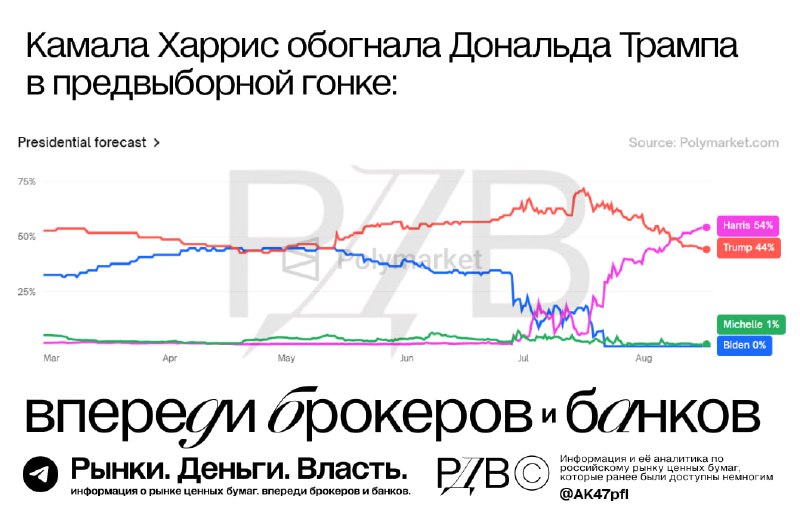

Камала Харрис обогнала Трампа в предвыборной гонке за пост президента США, по версии пользователей б

Камала Харрис обогнала Трампа в предвыборной гонке за пост президента США, по версии пользователей букмекерской платформы Polymarket. #РЦБ_в_мире

Надежда рынка на мирные переговоры, по мнению источника РДВ, были связаны именно с лидерством Трампа. Новая администрация могла рассматривать ситуацию на Украине как ошибку предыдущей администрации, которую можно исправить. Если у власти останется прежняя администрация, ситуация менее ясная, считает источник.

😀 @AK47pfl

Главным драйвером роста биткоина во второй половине этого года может быть разрешение крупных институ

Главным драйвером роста биткоина во второй половине этого года может быть разрешение крупных институционалов на покупку ETF в портфели клиентов — BlackRock ожидают, что это произойдёт до конца года. #криптомания

Такие компании, как UBS, Credit Suisse, Morgan Stanley, Bank of America, JPMorgan и Goldman Sachs, контролируют состояние клиентов на сумму более $5 трлн. Сейчас они могут покупать BTC-ETF только по прямому запросу клиента, но скоро могут разрешить рекомендовать их.

⚫️Morgan Stanley первыми дали такое разрешение. Сейчас они держат BTC-ETF более чем на $180 млн

⚫️Goldman Sachs такого разрешения не давали, но уже держат BTC-ETF на $418 млн

⚫️BlackRock — эмитенты курпнейшего биткоин-ETF. Держат 350 тыс BTC — 1.7% предложения. Запустили токенезированный фонд трежерей на Ethereum, который уже достиг $500 млн

В России биткоин-ETF недоступны, но скоро в RDV PREMIUM 361° пройдет открытая лекция об инфраструктуре для торговли криптовалютами — вы узнаете, как выгоднее и безопаснее торговать криптой. Ссылка на лекцию придёт всем авторизовавшимся в боте @RDVPREMIUMbot

Криптозой @cryptozoe2 специально для РДВ @AK47pfl

(22) В 2024 нефтяники возвращаются к щедрым дивидендам. Лукойл (LKOH) может направить на дивиденды п

(2/2) В 2024 нефтяники возвращаются к щедрым дивидендам. Лукойл (LKOH) может направить на дивиденды почти в полтора раза больше прибыли, чем в прошлом году, считает источник РДВ. #мнение

Лукойл выглядит для разумного инвестора более интересной акцией, чем Татнефть (TATN), считает источник РДВ.

1. Повышение пэйаута выплат в Татнефти уже случилось, а в Лукойле оно предстоит.

2. Даже при текущем уровне выплат дивидендная доходность Татнефти за 1 полугодие составляет 6% — годовая доходность будет ниже доходности длинных ОФЗ

3. В Лукойле при сохранении пэйаута в примерно 56% чистой прибыли дивидендная доходность может составить 15-16%, по расчётам источника РДВ.

4. При переходе на 75% дивидендная доходность может быть ближе к 20%.

5. Текущий P/E Лукойла составляет 3.7х — один из самых низких показателей в российской нефтянке https://t.me/AK47pfl/18238

😀 @AK47pfl

(12) В 2024 нефтяники возвращаются к щедрым дивидендам. Лукойл (LKOH) может направить на дивиденды п

(1/2) В 2024 нефтяники возвращаются к щедрым дивидендам. Лукойл (LKOH) может направить на дивиденды почти в полтора раза больше прибыли, чем в прошлом году, считает источник РДВ. #мнение

Татнефть (TATN) вчера объявила о выплате полугодового дивиденда в размере 75% чистой прибыли. Её пример показывает, что:

✍️ в условиях сделки ОПЕК+ у нефтяников есть избыточный кэш, который они могут распределить акционерам

✍️ и что нефтянка, которая платит самые высокие налоги в России, не имеет политических ограничений на распределение дивидендов.

К более щедрым выплатам, по мнению источника РДВ, может вернуться и Лукойл — по итогам 2023 года он направил на дивиденды всего 56% чистой прибыли.

😀 @AK47pfl

Главное к открытию четверга (15.08):#брифинг Значение индекса ЖиС: 46 (спокойствие). Подробнее об ин

Главное к открытию четверга (15.08):

#брифинг

👉 Значение индекса ЖиС: 46 (спокойствие). Подробнее об индексе здесь.

📍 11.94 ₽/¥, 79.44 $/барр.

📍 Softline приобрела контроль в одном из IT-подразделений Газпромбанка.

📍 Российские лесопромышленные компании в первом полугодии выплатили государству за пользование лесами более 38 млрд руб., что на 10% больше прошлогоднего уровня.

📍 События сегодня: (1) Финансовые результаты за 2кв24: Совкомбанк (SVCB), X5 Group (FIVE), Softline (SOFL). (2) Статистика по рынку труда в США.

📈 Что влияет на рынки в ближайшие 5 дней?

Доступно членам @RDVPREMIUMbot

😀 @AK47pfl

Справедливая цена акций Лукойл (LKOH) 8900 руб., апсайд +38%. #оценка Акции Лукойла отстают от нефти

☺️😊😇🙂 Справедливая цена акций Лукойл (LKOH) 8900 руб., апсайд +38%. #оценка

👉 Акции Лукойла отстают от нефти в рублях. На протяжении всего года Лукойл и нефть в рублях двигались синхронно, но в последние недели расхождение увеличилось до 15%: https://t.me/AK47pfl/18232

😀 @AK47pfl