Алроса: компания опубликовала РСБУ за 1-й квартал 2024 года Сегодня ПАО Алроса (входит в Горячую д

💎 «Алроса»: компания опубликовала РСБУ за 1-й квартал 2024 года

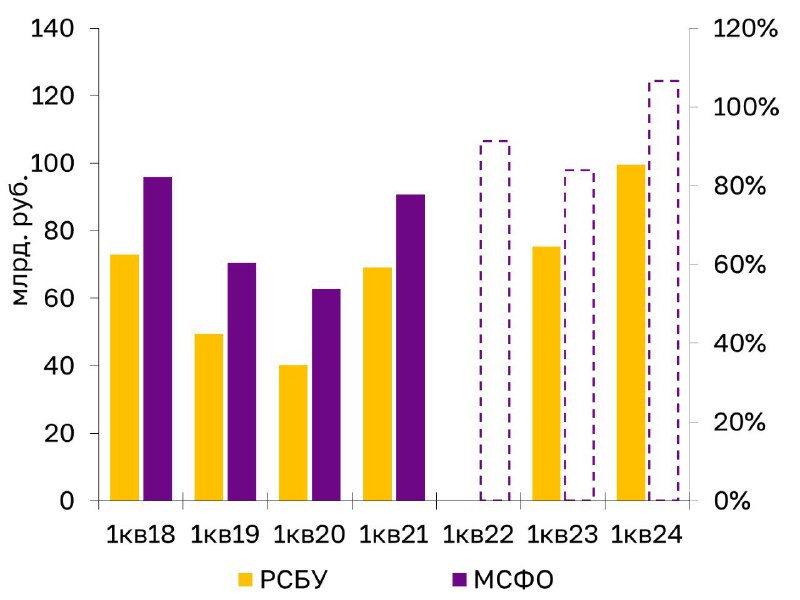

📄 Сегодня ПАО «Алроса» (входит в «Горячую десятку» России) опубликовала финансовые результаты по РСБУ за 1-й кв. 2024 г. Выручка выросла на 32% г/г и составила 99,6 млрд рублей (x3,1 кв/кв).

📝 Исходя из исторических данных, выручка по РСБУ в среднем на 20-25% ниже, чем консолидированный показатель группы по МСФО. Таким образом, продажи за квартал могли составить 120-130 млрд рублей. С учетом этих цифр, по нашим оценкам, доходность FCF может составить 12-14% за 1-е пол. 2024 г.

Дивидендная политика компании предполагает выплату 100% FCF при текущем уровне долговой нагрузки, что может быть основным позитивным триггером в акциях компании.

👍 Хотя низкие продажи De Beers говорят о все еще слабом рынке, с учетом высокого уровня продаж ювелирных изделий в США и Китае (совместно ~65% мирового рынка), ожидаем начала восстановления рынка на горизонте 3-6 месяцев.

При текущих ценах доходность FCF на год вперед без учета продажи запасов составляет 12%. Считаем, что восстановление цен может потенциально добавить еще 5-10 п.п. к доходности, которая также может полностью транслироваться в дивиденды, если учитывать низкую долговую нагрузку.

👀 Подтверждаем позитивный взгляд на бумаги «Алросы», учитывая вероятную реализацию запасов в 1-м кв. 2024 г. и ожидаемое восстановление рынка. Также отмечаем привлекательную оценку — акции компании торгуются с мультипликатором EV/EBITDA 12M 4,1х — дисконт ~30% к среднеисторическим значениям.

#ВзглядНаКомпанию $ALRS

#ДмитрийГлушаков #НиканорХалин #ИванСальковский