Новые рубежи идиотии…

Американский рынок находится в крайне вздрюченном состоянии и глубокой невменяемости, но это лирика, а нужны конкретные факты.

Капитализация всех публичных компаний США, имеющих американскую юрисдикцию, составила около 58 трлн по собственным расчетам на основе данных торгов. Почему «около»? Из более 4 тыс компаний есть более сотни спорных компаний по юрисдикции и поэтому свыше 1 трлн плавающей капитализации.

Сейчас, учитывая структуру публичных компаний, можно использовать коэффициент 10-10.2, транспонируя индекс S&P500 в денежный эквивалент капитализации всего рынка в млрд долл.

Для оценки невменяемости, важны четыре ключевых индикатора и вот они:

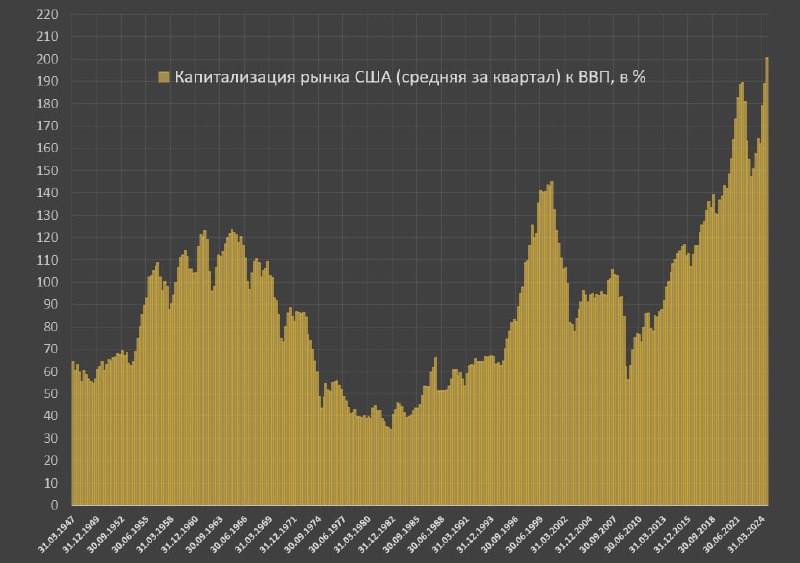

▪️ВВП США на 3кв24 ожидается около 28.5 трлн, а это значит – капитализация публичных компаний к ВВП достигла 204%, что является недостижимым ранее историческим рекордом. Отклонение от долгосрочной нормы 2010-2019 почти вдвое (1.92 раза)!

Для сравнения, в 4кв19 – 143%, в 2017-2019 в среднем 133%, в 2010-2019 в среднем 108%, а в середине 2007 на пике соотношение было всего 106%! Пузырь доткомов встретили с 145% на максимуме капитализации, а в начале 90-х было лишь 60%. Даже в условиях постковидного бешенства 2020-2023 соотношение лишь 164% и пиком 189% в 2021.

Что было до 90-х с высокой точности сказать сложно. То, что изображено на графике – реконструированная капитализация аналитическими методами по собственным расчетам. После 2013 – очень высокая точность, с 90-х по 2007 – высокая точность, а в середине 20-ого века точность недостаточна, хотя динамика отражена верно, поэтому показатели до 90-х скорее справочно отображены.

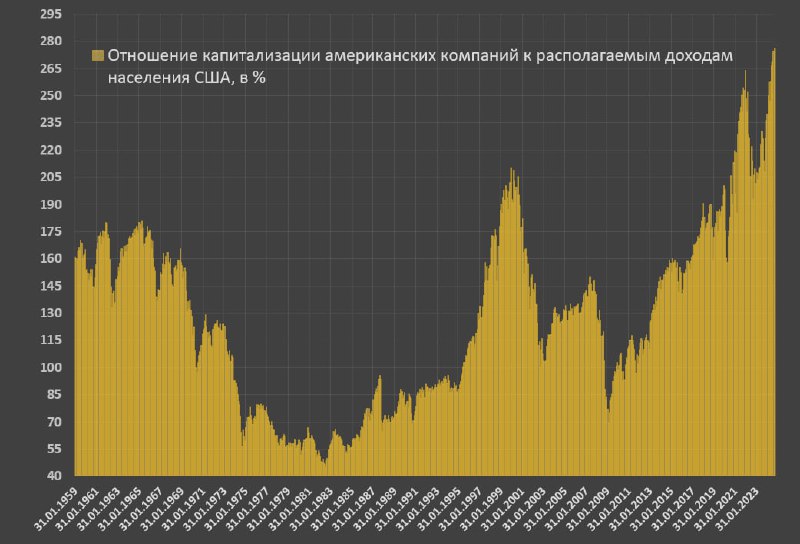

▪️Отношение капитализации к располагаемым доходам достигло 276% на 20 сентября – очередной невероятный рекорд, что в 1.9 раза превышает долгосрочную норму (2010-2019).

В 2020-2023 среднее соотношение было 216% (в 2021 пик зафиксировали ) в 2017-2019 почти 179%, в 2010-2019 – 146%, около 150% на максимуме в 2007, до 210% на пике пузыря доткомов и лишь 85-90% в начале 90-х.

Почему это соотношение важно? Домохозяйства являются главными инвесторами в рынок акции напрямую, либо косвенно через посредников (ETF фонды, взаимные фонды, хэдж фонды, доверительное управление).

▪️Отношение капитализации рынка к денежной массе (М2) выросло до 275%, тогда как исторический максимум был 315-320% на пике пузыря доткомов, но это сильно выше (в 1.65 раза) исторической нормы 2010-2019 на уровне 167%.

В 2020-2023 коэффициент составлял 199%, в 2017-2019 на уровне 194%, в 2007 балансировал в диапазоне 200-210%, на пике пузыря доткомов около 290-320%, а в начале 90-х всего 110%.

▪️Есть еще одно важнее соотношение. Сбережения домохозяйств к капитализации рынка в % или сколько процентов рынка можно купить за годовой объем сбережений – сейчас лишь 1% и так низко не было никогда в истории! Отклонение от нормы почти в 4.1 раза!

Сбережения населения к капитализации рынка в 2020-2023 составили 4.27%, в 2017-2019 почти 3.65%, в 2010-2019 долгосрочная норма составила 4.43%, в 2007 на уровне низких сбережений соотношение было 1.8%, а на пике пузыря доткомов весьма внушительные 2.2% и свыше 10% в начале 90-х.

С точки зрения покупательной способности рынок переоценен вдвое относительно пузыря доткомов, в 3-5 раз относительно 2010-2023 в зависимости от периода и в 10 раз в сравнении с началом 90-х , это невероятно…

По этим коэффициентам в иерархии приоритетов по важности стоят на первых местах: капитализация рынка к доходам и сбережениям населения, далее отношение к денежной массе и в самом конце – сравнение с ВВП.

Так насколько рынок переоценен? Взвешенная переоценка рынка в 1.9-2 раза относительно 2010-2019 и в 1.5-1.6 раза относительно 2017-2019.

Если оценивать по корпоративным мультипликаторам (1 и 2 + еще десятки публикаций), чуть менее агрессивное соотношение: переоценка в 1.85 раза к 2018-2019 и в 1.45 раза к 2017-2019 по предварительным расчетам.

Если объединить макроэкономику, ликвидность и корпоративные финансы – в 1.9 раза к 2010-2019 и в 1.5 раза к 2017-2019 по собственным расчетам.