Иллюзия успеха

Интересно посмотреть, а как тот самый сезон отчетов, который «значительно лучше прогнозов, а компании демонстрируют уверенные и сильные результаты, подтверждая позитивные ожидания инвесторов и оптимистичные прогнозы по прибылям».

Динамика рыночной капитализации и информационный пузырь, сопровождающий финансовые манипуляции, создают нереалистическую проекцию ожиданий, не имеющую ничего общего с реальным положением дел.

Есть основания полагать, что макроэкономической статистикой США могут частично манипулировать, создавая искаженную картину восприятия, но нельзя синхронно манипулировать тысячами корпоративных отчетов – это полностью исключено, вот поэтому отчета так пристально и масштабно занимаюсь.

На данный момент я собрал почти 95% всех корпоративных отчетов, взвешенных по выручке, за 3 квартал 2024 более 1300 нефинансовых компаний. Впереди осталось немного отчетов (Dell, HP и другие), но в целом, картина не изменится.

Никто в мире не делает ничего подобного (публично) по такой выборке, поэтому это можно считать мировым эксклюзивом.

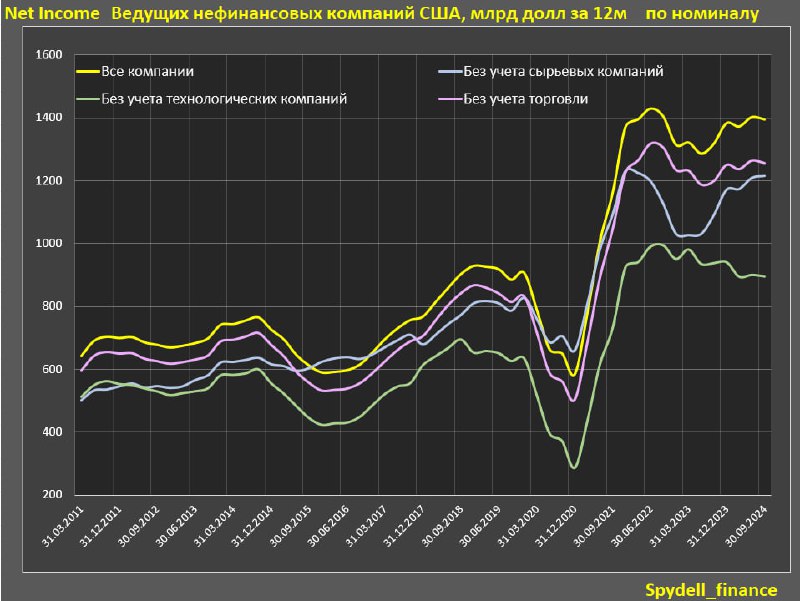

Так вот, тот самый «сногсшибательный» сезон отчетов, который «значительно лучше прогнозов» по мнению Wall St на самом деле показал снижение прибыли на 2% г/г, но рост на 7.2% за два года, а за 9м24 рост на 1.1% г/г и всего +1.5% за два года и это по номиналу для всех компаний (по собственным расчетам на основе отчетности компаний).

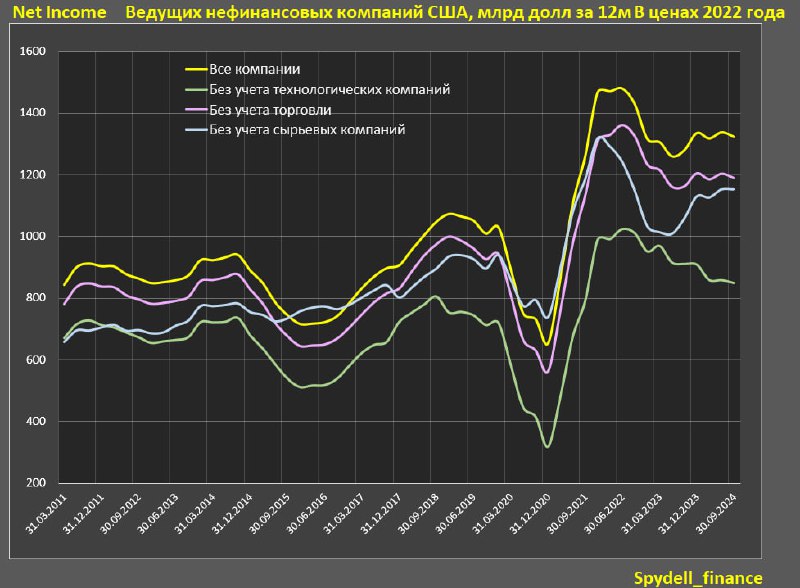

Но интересно посмотреть, а как с учетом инфляции? Ранее не публиковал еще эти графики.

За два года снижение чистой прибыли с учетом инфляции по сумме за 12 месяцев на 7.4% для всех компаний, без учета сырьевых компаний +0.5%, без учета технологических компаний минус 15.9%, а без учета торговли минус 10.2%.

Обратите внимание на салатовую кривую (без учета технологических компаний) на графике, где с учетом инфляции. Тенденция уверенно нисходящая с середины 2022, при этом к доковидному максимуму к 3кв18 рост чистой прибыли всего на ПЯТЬ (!) процентов и это за ШЕСТЬ (!) лет для нефинансовых компаний без учета технологий!

В этой группе за 13 лет (3кв24 к 3кв11) рост чистой прибыли с учетом инфляции по сумме за 12 месяцев всего на 17% — это 1.2% годовых!

По всем компаниям за 13 лет прибыль выросла на 45% (эффект технологических компаний) – это менее 3% годовых.

По сути, это и есть тот самый реальный показатель эффективности – 1% для нефинансовых компаний вне технологий и 3% для всех компаний. Прошу заметить, это бизнес, работающий на пределе эффективности и возможностей.

Чем важна эта информация?

● Именно с 3кв22 начался памп на рынке (+66%) – самый мощный за всю историю существования рынка, но именно с 3кв22 начали ухудшаться финансовые показатели.

● С июля 2024 финансовые и деловые медиа США сместили акцент с компаний роста в бигтехах, на компании стоимости. В 1П24 был актуален нарратив «ИИ спасет мир» и пампили бигтехи, а во 2П24 нарратив сменился на «экономика прекрасна, а будет еще лучше», реализовав перекладку финпотоков в компании вне технологического сектора. Но именно в сегменте без учета технологических компаний отчеты на удивление мерзкие.

Фактически, приведенные расчеты и этот материал — ультимативное свидетельство абсолютной тупости рынка и исключительных рыночных и медийных манипуляций, когда ухудшение финансовых показателей сумели продать в виде «сказочных перспектив и невероятных надежд».