Минфин США в очередной раз (1 и 2) с треском проваливает планы по размещению трежерис

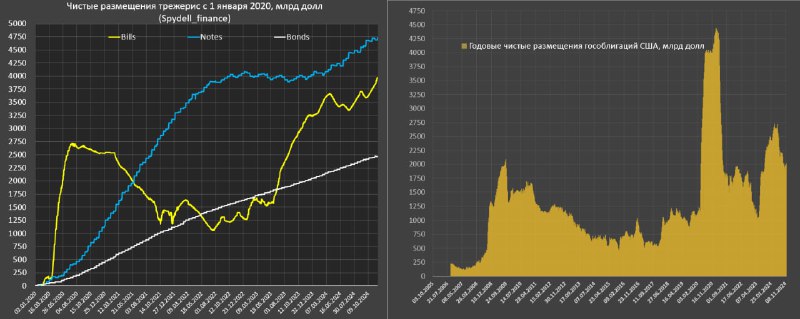

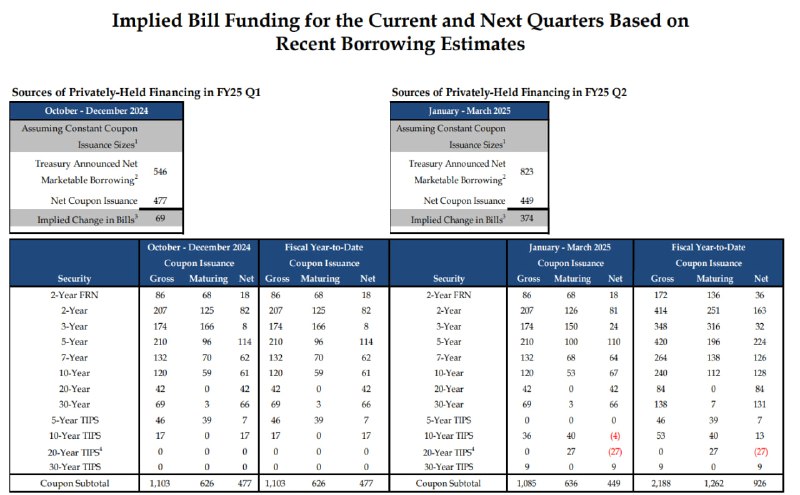

По планам Казначейства США чистые размещения в 4кв24 по всему пулу заимствований должны составить 546 млрд, из которых: векселей 69 млрд, FRN – 18 млрд, ноты (2-10 лет) – 327 млрд, бонды (20-30 лет) – 108 млрд, TIPS – 24 млрд.

А что получилось за первые два месяца по 29 ноября включительно? Ноты – 54 млрд, бонды – 55 млрд, TIPS – 5 млрд, а векселей … 385 млрд (!!) Происходит точно такой же сценарий, как на протяжение всего 2024.

Недобирают примерно 100 млрд за квартал, а разрыв перехватывают размещениями векселей.

Доберут ли оставшиеся объем? Нет, черт возьми, конечно же нет. Они уже добрали через векселя.

Рынок госдолга дисфункциональный, система не работает так, как требуется. Нет спроса на среднесрочные и долгосрочные облигации в достаточном объеме для нужд Минфина США.

Это чем-то похоже на ситуацию с Минфином РФ, когда размещения ОФЗ отменяются или проводятся в усеченном формате, в США точно также с той разницей, что объемы на два порядка больше – 2 трлн vs 20-30 млрд.

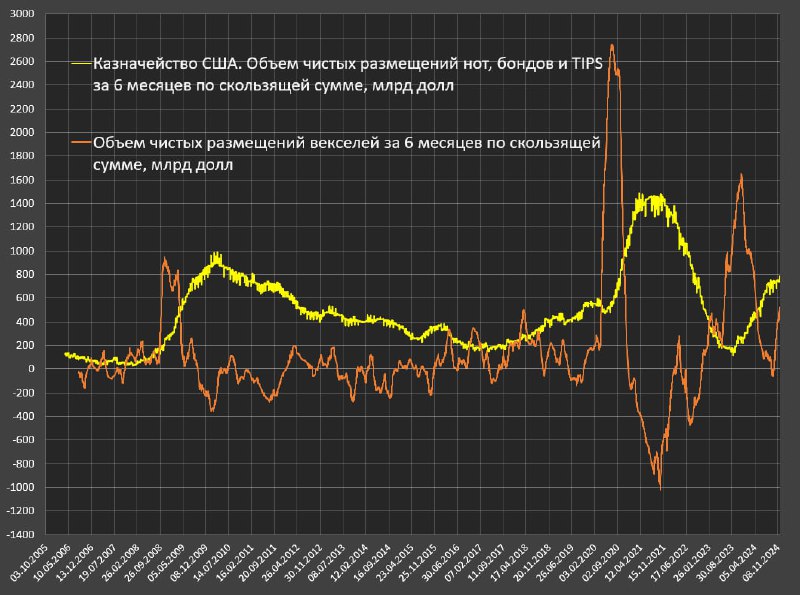

В 2022-2023 Минфин США перебрасывал размещения на ближний участок кривой доходности по двум причинам: агрегация спроса происходила в векселях на фоне избыточной ликвидности почти в 2.5 трлн, а во-вторых, Минфин США надеялся «переждать» период высоких ставок и не «цеплять» высокую стоимость обслуживания долга на длительный период времени в нотах и бондах.

В 2024 планы были грандиозные. По мере нормализации высокой доходности на среднем и дальнем конце кривой доходности (по 10 леткам доходности с 4.7-5% в конце 2023 ушли к 3.7-4.2% в начале 2024, когда планы составлялись)., предполагалось перекидывать размещения с коротких облигаций на длинные.

Планы так и остались в декларациях, в реальности до 39% всех чистых размещений идет в векселях с начала года, а хотели 10-20%, тогда как с октября доля векселей выросла до 78%!

Вот, как это было:

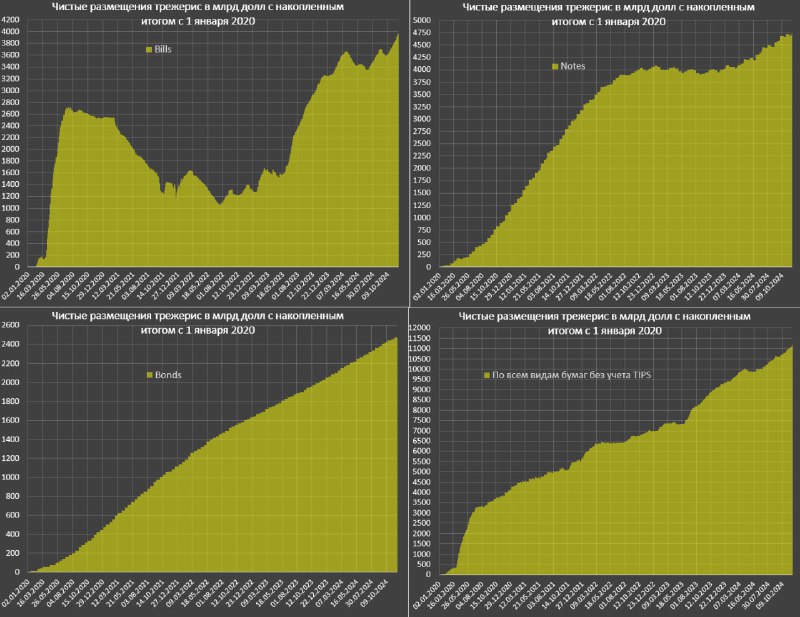

🔘Векселя: 203 млрд в ноябре, 385 млрд с начала 4в24 за два полных месяца, 714 млрд с начала года за 11 месяцев и 2.4 трлн с июня 2023, когда лимит по долгу отменили и Минфин шарашит, как оглашенный, собирая все, что можно собрать. Далее в указанной последовательности.

🔘Ноты: 11, 54, 667 и 769 млрд соответственно по вышеуказанным периодам;

🔘Бонды: 15, 50, 420 и 643 млрд;

🔘TIPS: 3, 5, 50 и 88 млрд;

🔘Общие размещения: 233, 494, 1852 и 3900 млрд.

Таким образом, доля векселей составила 87% в ноябре, 78% с начала 4кв24, 39% за 11м24 и 62% с начала июня 2023, а в период с июня по декабрь 2023 доля векселей была 82.3%.

Остатки избыточной ликвидности в обратном РЕПО опустились до 136 млрд на 2 декабря vs 704 млрд в начале 2024 и 2.3 трлн перед началом масштабным заимствований в середине 2023.

Выгребли почти все, что можно. Казначейство воспользовалось моментом и замкнуло в векселях избыточную аккумуляцию средств в фондах денежного рынка в середине ноября.

Что важно отметить?

🔘В среднесрочных и долгосрочных трежерис реалистично привлекать в среднем по 100 млрд в месяц, хотя с октября все стало очень плохо и потенциал привлечения снизился вдвое.

🔘Не стоит смотреть на успешные размещения векселей – в моменте выгребли весь свободный остаток в обратном РЕПО и импульс накопления средств в фондах денежного рынка последние два месяца.

🔘Минимальная потребность в чистых заимствованиях составляет от 2 трлн в год с потенциалом расширения до 3 трлн и выше при малейших намеках на замедление роста в экономике.

🔘Нерезиденты в лучшие времена демократов (наиболее благосклонны к ним) агрегировали до 0.5-0.6 трлн в год (четверть от потребности), при Трампе подобный финт не пройдет, основные поставщики капитала в США находятся в конфронтации с администрацией Трампа.

🔘Даже если отключат QT от ФРС в декабре или в начале 2025, прибылей финсектора и сбережений домохозяйств не хватит, чтобы закрывать потребности Минфина.

Продолжение следует…