![]()

Кредитование физлиц в России начало быстро замедляться до многолетних минимумов по темпам роста

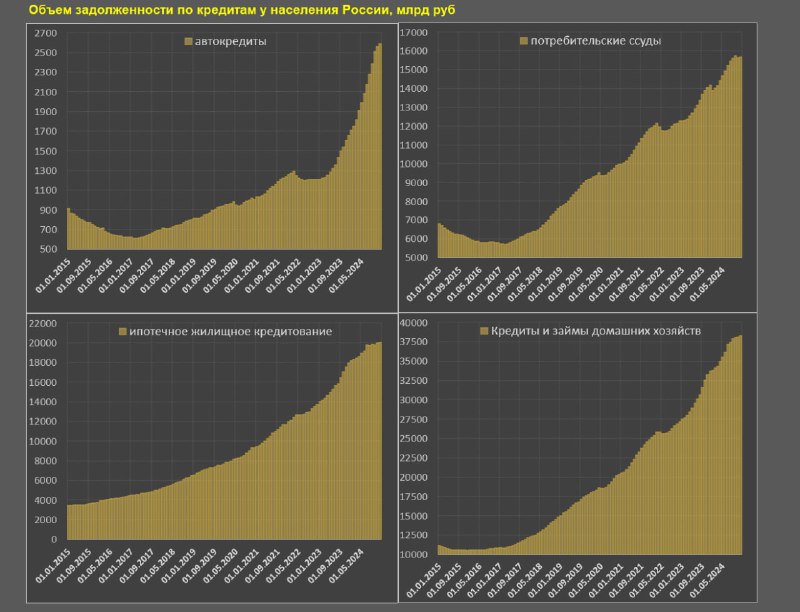

Общий объем кредитного портфеля физлиц оценивается в 40.1 трлн руб на 1 декабря.

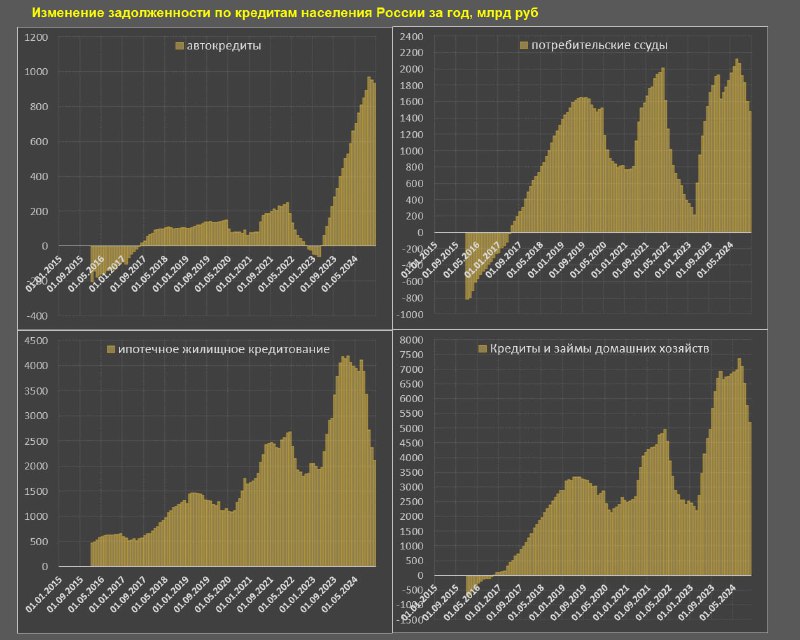

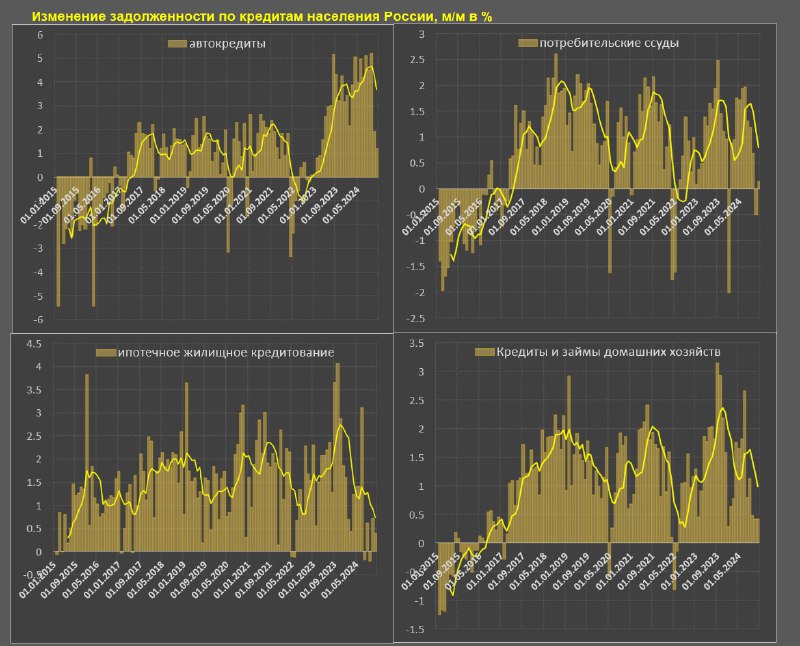

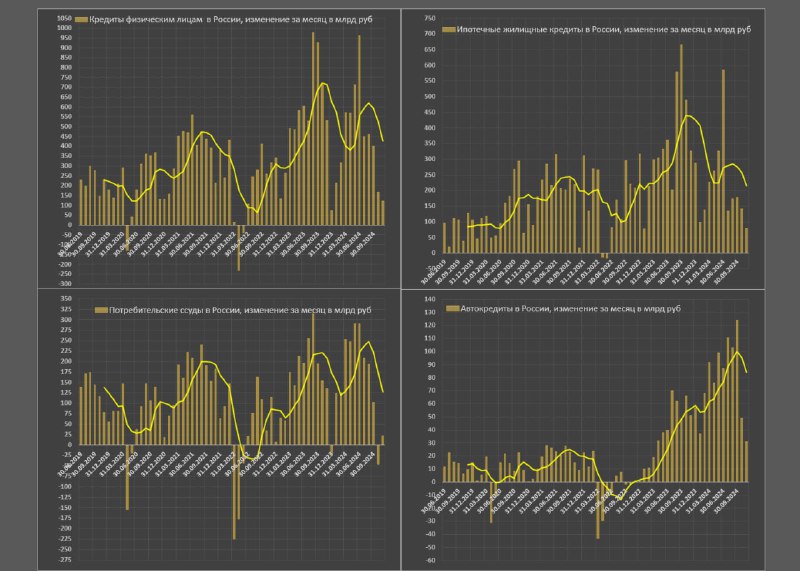

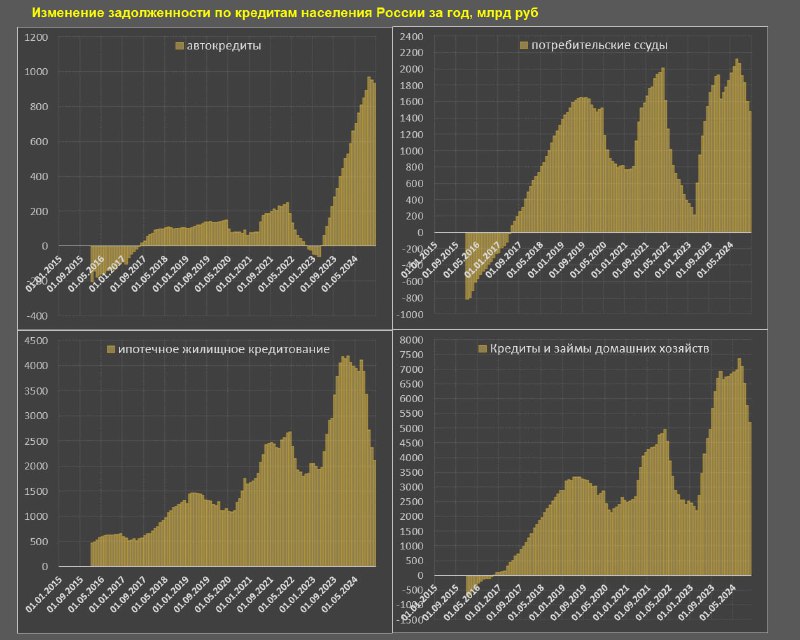

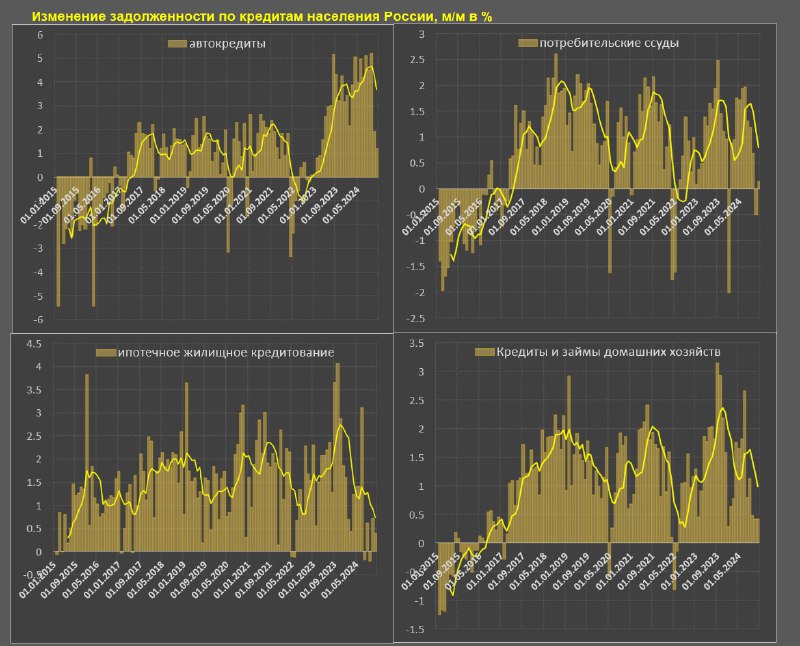

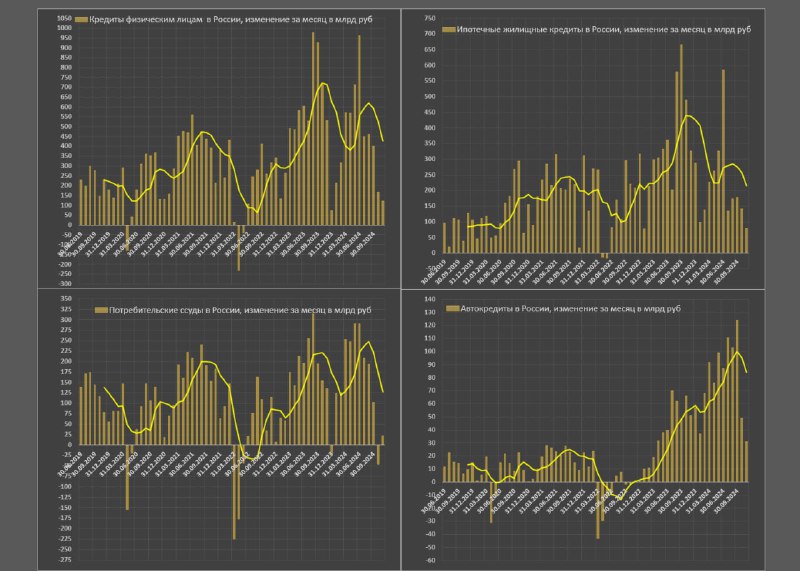

Для оценки кредитного импульса имеет смысл оценивать относительную динамику, а не абсолютную из-за накопления высокой базы, что затруднит сопоставимый анализ с 2021 годом и ранее, однако для справки на графиках приведена динамика в кредитования в рублевом выражении.

Под чистым приростом кредитного портфеля предполагается баланс валовой выдачи и погашений за отчетный месяц.

В ноябре кредитный портфель физлиц вырос на 0.31% м/м, за 3м – 0.43%, 6м – 0.98%, 11м24 – 1.14% vs 1.88% за 11м23 и 1.67% за 11м21.

Да, есть замедление, причем особо активно последние три месяца (в 5 раз менее интенсивный прирост, чем в 2023).

▪️Ипотечное кредитование (20 трлн руб) выросло на 0.4% м/м, за 3м – 0.30%, 6м – 0.74%, 11м24 – 0.88% vs 2.23% за 11м23 и 1.92% за 11м21.

Присутствует очень сильное замедление (почти в 2.5 раз) с начала года в сравнении с прошлым годом и экстремально замедление (в 6.5-7.5 раз) по трёхмесячному изменению относительно темпов, которые были в 2023 и 2021 на пике ипотечного бума.

Важно отметить, рыночная ипотека практически остановлена – 71 млрд валовой выдачи в ноябре vs 193 млрд в ноя.23 и 289 млрд в ноя.22. Среднемесячный темп за 10м24 составил 116 млрд vs 284 млрд в 2023. 71 млрд – это исторический минимум, так было только в разгар паники после начала СВО и в COVID кризис.

▪️Потребительское кредитование (15.7 трлн) выросло всего на 0.14%, за 3м – 0.11%, 6м – 0.80%, 11м24 – 1.10% vs 1.33% за 11м23 и 1.59% за 11м21.

Несмотря на внушительные темпы роста потребительского кредитования с начала 2024, с сентября кредитная активность в этом сегменте практически остановилась.

▪️Автокредитование (2.6 трлн) замедлилось до роста на 1.21% в ноябре, за 3м – 2.79%, 6м – 3.69%, 11м24 – 3.83% vs 2.90% за 11м23 и 1.66% за 11м21.

По итогам 2024 будет рекордный прирост кредитования за счет аномальной активности в начале и середине 2024, но последние два месяца кредитная активность резко замедлилась до темпов, характерных в 2018-2021.

Кредитование физлиц замедляется по всем направлениям. Комплекс причин – высокие ставки, масштабное ужесточение стандартов кредитования (влияет жесткая денежно-кредитная и макропруденциальная политика, т.к. c 01.09.24 повышены макронадбавки практически по всем необеспеченным ссудам, кроме того, в 4кв24 действуют более жесткие макропруденциальные лимиты).

Кредитование физлиц в России начало быстро замедляться до многолетних минимумов по темпам роста

Общий объем кредитного портфеля физлиц оценивается в 40.1 трлн руб на 1 декабря.

Для оценки кредитного импульса имеет смысл оценивать относительную динамику, а не абсолютную из-за накопления высокой базы, что затруднит сопоставимый анализ с 2021 годом и ранее, однако для справки на графиках приведена динамика в кредитования в рублевом выражении.

Под чистым приростом кредитного портфеля предполагается баланс валовой выдачи и погашений за отчетный месяц.

В ноябре кредитный портфель физлиц вырос на 0.31% м/м, за 3м – 0.43%, 6м – 0.98%, 11м24 – 1.14% vs 1.88% за 11м23 и 1.67% за 11м21.

Да, есть замедление, причем особо активно последние три месяца (в 5 раз менее интенсивный прирост, чем в 2023).

▪️Ипотечное кредитование (20 трлн руб) выросло на 0.4% м/м, за 3м – 0.30%, 6м – 0.74%, 11м24 – 0.88% vs 2.23% за 11м23 и 1.92% за 11м21.

Присутствует очень сильное замедление (почти в 2.5 раз) с начала года в сравнении с прошлым годом и экстремально замедление (в 6.5-7.5 раз) по трёхмесячному изменению относительно темпов, которые были в 2023 и 2021 на пике ипотечного бума.

Важно отметить, рыночная ипотека практически остановлена – 71 млрд валовой выдачи в ноябре vs 193 млрд в ноя.23 и 289 млрд в ноя.22. Среднемесячный темп за 10м24 составил 116 млрд vs 284 млрд в 2023. 71 млрд – это исторический минимум, так было только в разгар паники после начала СВО и в COVID кризис.

▪️Потребительское кредитование (15.7 трлн) выросло всего на 0.14%, за 3м – 0.11%, 6м – 0.80%, 11м24 – 1.10% vs 1.33% за 11м23 и 1.59% за 11м21.

Несмотря на внушительные темпы роста потребительского кредитования с начала 2024, с сентября кредитная активность в этом сегменте практически остановилась.

▪️Автокредитование (2.6 трлн) замедлилось до роста на 1.21% в ноябре, за 3м – 2.79%, 6м – 3.69%, 11м24 – 3.83% vs 2.90% за 11м23 и 1.66% за 11м21.

По итогам 2024 будет рекордный прирост кредитования за счет аномальной активности в начале и середине 2024, но последние два месяца кредитная активность резко замедлилась до темпов, характерных в 2018-2021.

Кредитование физлиц замедляется по всем направлениям. Комплекс причин – высокие ставки, масштабное ужесточение стандартов кредитования (влияет жесткая денежно-кредитная и макропруденциальная политика, т.к. c 01.09.24 повышены макронадбавки практически по всем необеспеченным ссудам, кроме того, в 4кв24 действуют более жесткие макропруденциальные лимиты).