Что происходит с российскими банками в условиях жестких денежно-кредитных условий в экономике

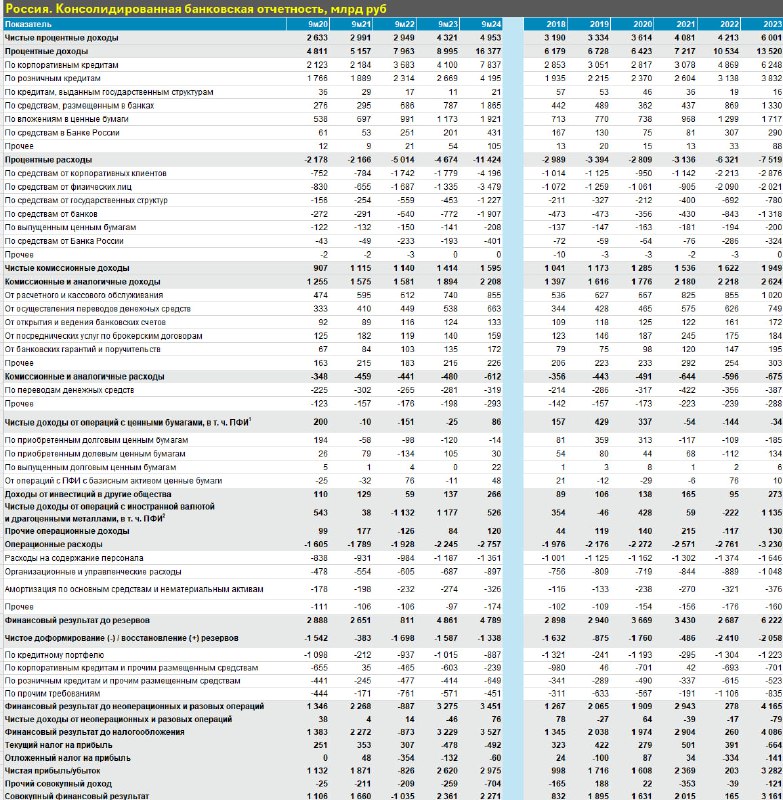

Несмотря на экстремально высокие процентные выплаты по депозитам, российские банки зафиксировали рекордные в истории чистые процентные доходы до выплаты по резервам на уровне 4.95 трлн руб за 9м24 vs 4.32 трлн за 9м23, 2.95 трлн за 9м22 и 3 трлн за 9м21.

Совокупные процентные расходы банков выросли в 2.44 раза до 11.2 трлн руб за 9м24, но сюда включаются не только депозиты бизнеса (4.2 трлн) и населения (3.48 трлн), но и выплаты по государственным депозитам и счетам (1.23 трлн), межбанк (1.91 трлн), фондирование от ЦБ (0.4 трлн) и банковские векселя и облигации (0.2 трлн).

Годом ранее банки имели агрегированные процентные расходы на уровне 4.68 трлн (3.1 трлн по депозитам физлиц и бизнеса) vs 5 трлн за 9м22 (3.42 трлн по депозитам бизнеса и населения) и всего 2.17 трлн за 9м21 (1.43 трлн соответственно).

За год процентные расходы по депозитам бизнеса выросли в 2.36 раза, по населению в 2.61 раза, а по госсчетам в 2.71 раза.

Совокупные процентные доходы выросли на 82% до 16.4 трлн руб за 9м24 vs 9 трлн за 9м23, 8 трлн за 9м22 и 5.16 трлн за 9м21. Сюда включены не только доходы по кредитам бизнеса и населения (подробнее здесь), но доходы от ценных бумаг (1.92 трлн, в основном от ОФЗ и корпоративных облигаций) и межбанк (1.9 трлн).

Расходы на резервы по кредитным потерям снизились до 1.34 трлн за 9м24 vs 1.59 трлн за 9м23, 1.7 трлн за 9м22 и 0.38 трлн за 9м21.

Достаточно низкие отчисления в резервы по кредитным потерям в сравнении с экспоненциально растущими кредитами (особенно корпоративными) и высокой процентной нагрузкой, могут привести к проблемам при взрывном росте просрочек, если кризисные процессы реализуются.

Низкие расходы по резервам (в соответствии с темпами кредитования) обуславливают высокий показатель чистой прибыль за 9м24 – 2.98 трлн vs 2.62 трлн за 9м23 и 1.87 трлн за 9м21.

Чистый комиссионный доход вырос на 13% г/г до 1.6 трлн, а все прочие виды доходов составили 1 трлн (доходы от инвестиций, операций с валютой и драгоценными металлами, прочие операционные доходы) по сравнению с 1.37 трлн по прочим видам доходов.

Таким образом, все доходы банков за исключением процентных доходов за 9м24 составили 2.6 трлн vs 2.8 трлн годом ранее и 1.5 трлн за 9м21.

При этом операционные расходы выросли на 23% г/г до 2.75 трлн за 9м24 vs 2.24 трлн годом ранее, 1.93 трлн за 9м22 и 1.79 трлн за 9м21.

Получается, чистую прибыль формируют чистые процентные доходы за вычетом резервов – 3.61 трлн с начала 2024 vs 2.73 трлн за 9м23, 1.25 трлн за 9м22 и 2.61 трлн за 9м21.

Замедление экономики при высоких темпах роста кредитования и высоких ставках по кредитам создают риски для удара по чистым процентным доходам банков за вычетом резервов, т.к. начнут снижаться процентные доходы и расти расходы по резервам.