Минфин США продолжает беспредельничать

Февраль 2025 – это полный месяц, когда у руля новая администрация Трампа и очень интересно оценить фискальную дисциплину, т.к. планы были грандиозные (сокращение дефицита на 1-2 трлн к 2026) и заявления феноменальные (DOGE якобы экономит более 1 млрд в день избыточных расходов Минфина США).

Но как же на самом деле? Дефицит бюджета достиг абсолютного рекорда в 318 млрд vs 296.3 млрд в фев.24, 262.4 млрд в фев.23, прошлого рекорда на уровне 311 млрд в кризисный фев.21 по предварительным собственным расчетам на основе данных Казначейства.

С начала 2025 фискального года (окт.24-фев.25) составил нового рекорд 1.16 трлн vs 0.83 трлн в фев.24 (за 5 месяцев), 0.72 трлн в фев.23 и предыдущего рекорда около 1.04 трлн в фев.21 (период фискального бешенства).

Во многом это обусловлено беспрецедентным ростом расходов до 717 млрд (+26.5% г/г), детализация по категориям будет в середине марта.

Все предсказуемо, именно это и ожидалось!

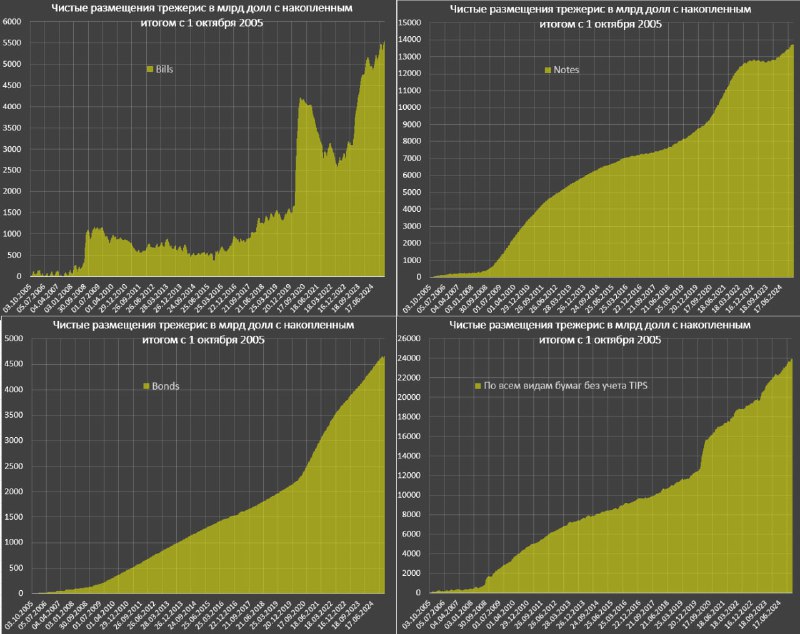

Чистые заимствования в рыночных ценных бумагах составили 109 млрд в феврале (векселя сократили на 12 млрд, ноты – 75.2 млрд, бонды – 45.8 млрд, TIPS – 0.7 млрд) по собственным расчетам на основе данных DTS, несмотря на наличие лимита по долгу, который начал действовать с 1 января 2025.

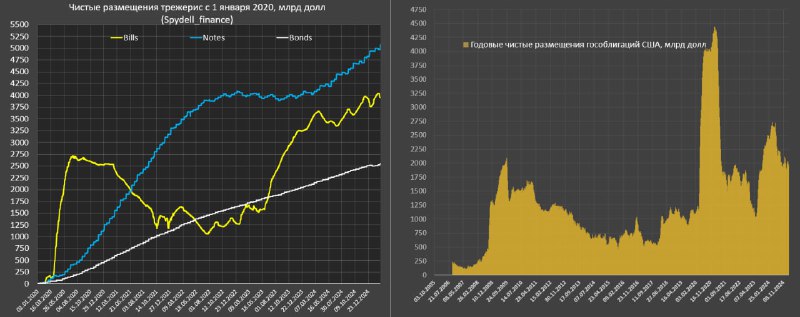

С начала года чистые размещения составили 348 млрд (векселя – 181 млрд, ноты – 131 млрд, бонды – 37 млрд, TIPS – сокращение на 0.4 млрд) по сравнению с 447 млрд за январь-февраль 2024 (векселя – 335 млрд, ноты – 17.7 млрд, бонды – 100 млрд, TIPS – сокращение на 5.9 млрд).

Темпы заимствований очень высокие, например, среднемесячные чистые займы в 2024 были на уровне 159 млрд, а в 2023 – 203 млрд.

С начала 2025 финансового года (окт.24-фев.25) с рынка собрали чистыми 900 млрд, где векселями – 363 млрд или 40.3% от общего накопления долга. Для сравнения, за аналогичный период годом ранее чистые заимствования составили 1065 млрд, где доля векселей 751 млрд или 70.5%.

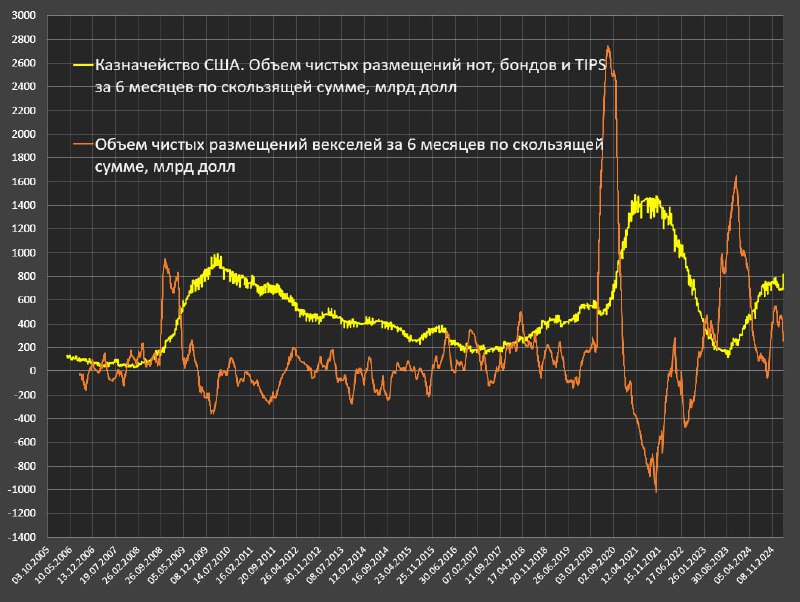

Одна из причин снижения доли векселей в заимствованиях – истощение буфера избыточной ликвидности в обратном РЕПО с ФРС, запасы которого сократились до 60-120 млрд по сравнению с 2.2-2.4 трлн весной 2023 и уже не могут выступать инструментом закрытия кассовых разрывов Минфина США.

Концентрация заимствований в среднесрочных и долгосрочных ценных бумагах приводит к давлению на дальний конец кривой доходности (снижение цены из-за роста предложения -> рост доходности трежерис).

С октября 2024, когда Минфин пытался сбросить в рынок высокие объемы трежерис, доходность 10-летних трежерис выросли с 3.6 до 4.8% к началу января и стабилизировались до 4.1-4.2%. Основная причина роста доходности – рост предложения и во вторую очередь рост инфляционных ожиданий из-за безумных инициатив Трампа по фискальным экспериментами (существенное снижение налогов) и протекционистской политике по основным торговым партнерам.

Дисбалансы нарастают, дефицит достигает рекордных показателей, свободная ликвидность истощается, основные стратегические инвесторы в лице Канады и Европы отворачиваются, все идет по плану.