![]()

Путь к долговому кризису в США … открыт

В принципе, имеются и активно собираются ключевые ингредиенты для реализации долгового кризиса:

– неспособность снизить дефицит и более того – настойчивые намерения Трампа увеличить дефицит всеми доступными способами (хамство в сторону своих коллег-республиканцев, блокирующих продвижение «одного большого, красивого законопроекта» по рекордному за 40 лет снижению налогов);

– размер дефицита, которые примерно вдвое превышает предельную способность финансирования из собственных источников без привлечения печатного станка или нерезидентов;

– запредельно высокий госдолг относительно ВВП и доходов бюджета;

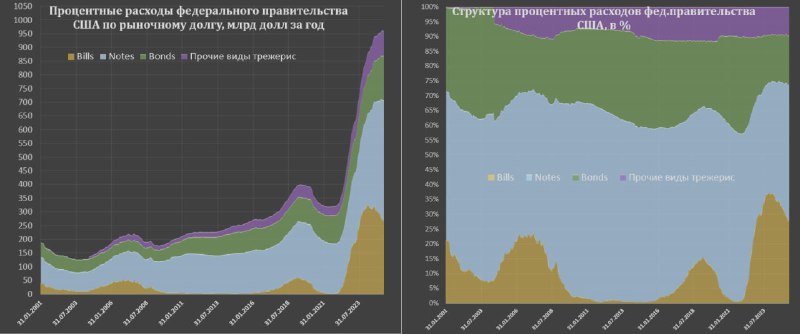

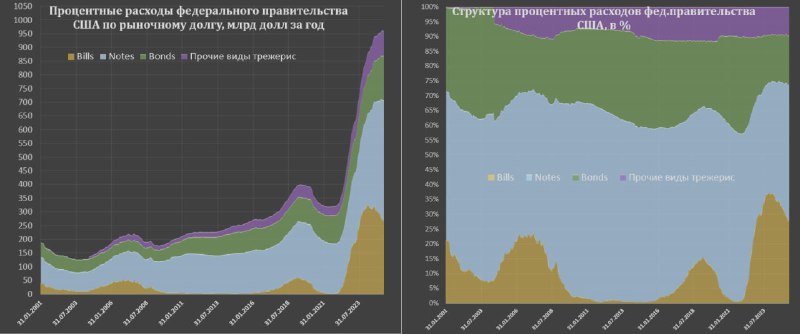

– cтремительно растущие процентные расходы, причем такими темпами, что скоро весь дефицит придется сливать в обслуживание долга;

– расширение инфляционных ожиданий рекордными темпами;

– разбалансировка рынка госдолга по дальнему концу кривой доходности;

– риски утраты доверия среди нерезидентов, спровоцированными хамскими маневрами Белого дома и лично Дональда Трампа в сторону ключевых союзников (особенно досталось Канаде и Европе), что в перспективе может спровоцировать, как минимум, снижение чистого притока иностранного капитала, а как максимум, бегство из американских активов;

– хаотичная экономическая политика и метания из стороны в сторону, что повышает неопределенность, подрывает доверие и тормозит инвестиционную и потребительскую активность;

– Пауэлл, который желает «замочить» Трампа и будет удерживать жесткую ДКП так долго, как только сможет.

В прошлую пятницу Moody’s понизил кредитный рейтинг. Я не разбирал это событие, т.к. они не представили никакой новой и интересной информации, опоздав примерно на 13 лет. Зачем разбирать устаревшие на 13 лет новости?

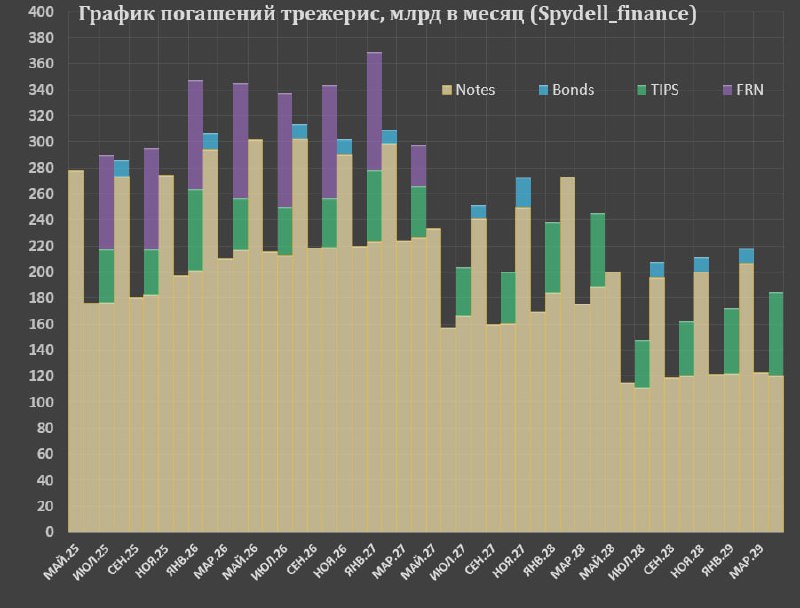

Но есть более интересный анализ. Наконец-то добрался до актуальной структуры госдолга по каждой бумаге в обращении, что позволяет посчитать график погашения госдолга.

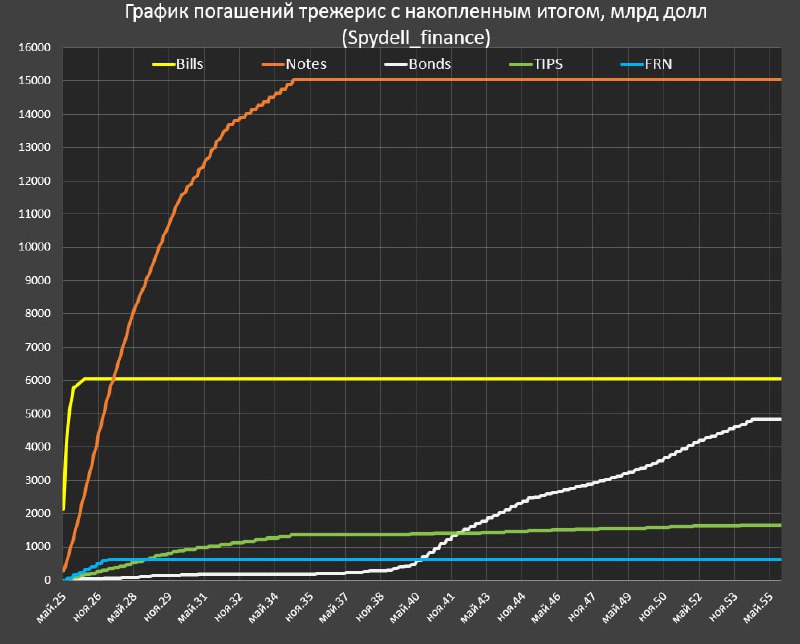

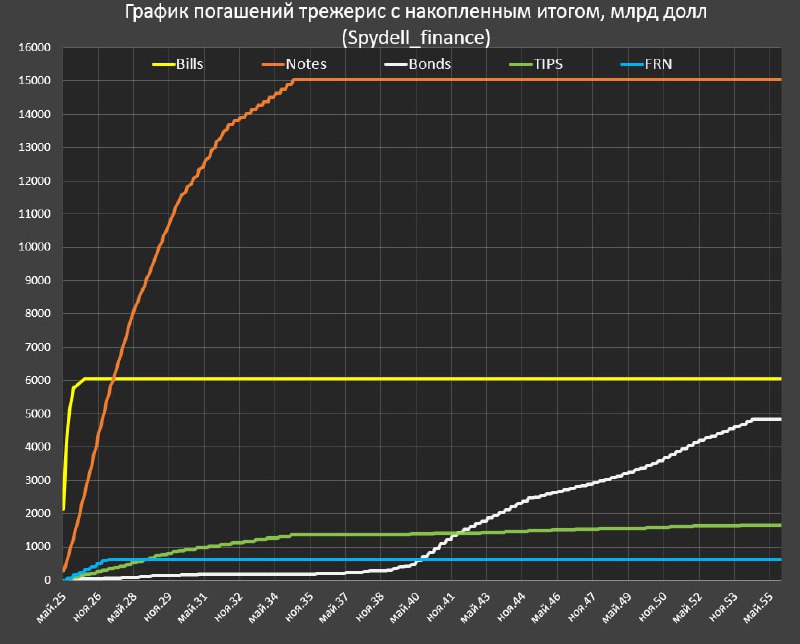

По предварительным расчетам, удалось синхронизировать 860 активных (непогашенных) бумаг, получая 28.25 трлн непогашенного долга, что на 1.5% (или 300 млрд) расходится с консолидированной официальной статистикой из-за «потери» около 0.35 трлн TIPS, но задача оценить нагрузку на рынок госдолга и такая погрешность не является критичной.

С мая 2025 по апрель 2026 предстоит погасить: 6060 млрд векселей, 2660 млрд нот (2-10 лет), всего 26 млрд бондов (свыше 10 лет), 178 млрд TIPS и 322 млрд FRN (облигации с плавающим купоном).

Совокупная нагрузка на долговой рынок составляет 9.24 трлн на следующие 12 месяцев, из которых почти 3.2 трлн на трежерис сроком обращения больше одного года с учетом FRN.

К этому необходимо добавить финансирование дефицита бюджета минимум на 2.2 трлн, но скорее всего выше, если инициативу Трампа примут, плюс еще 0.6-0.7 трлн для восстановления кэш позиции к 0.9 трлн.

Таким образом, 9.24 трлн рефинансирование + около 3 трлн чистых заимствований и выходит 12.2-12.3 трлн валовых размещений на следующий год по собственным расчетам.

Если оценивать май-декабрь 2025, общий объем погашений составит 7.84 трлн, из которых 1.98 трлн на трежерис от года.

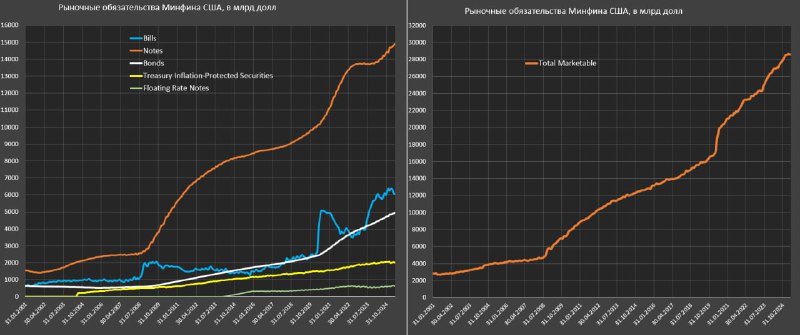

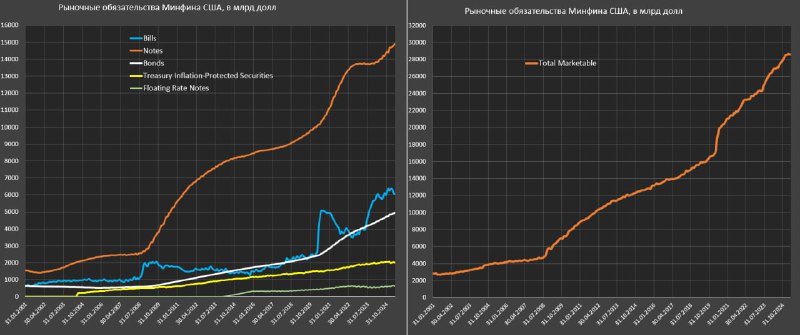

Структура рыночного госдолга США на начало мая 2025: векселя – 6060 млрд, ноты – 14903 млрд, бонды – 4949 млрд, TIPS – 2026 млрд, FRN – 618 млрд, а всего – 28556 млрд.

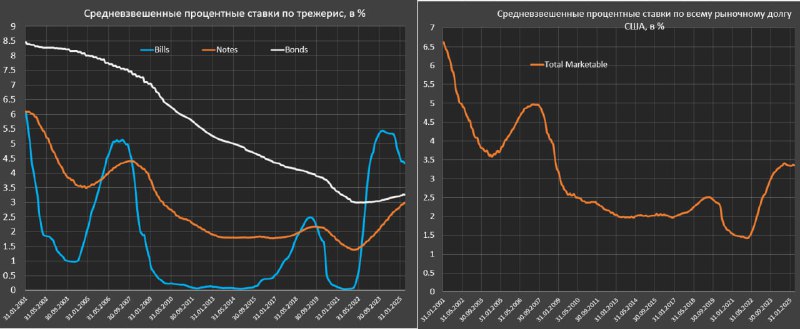

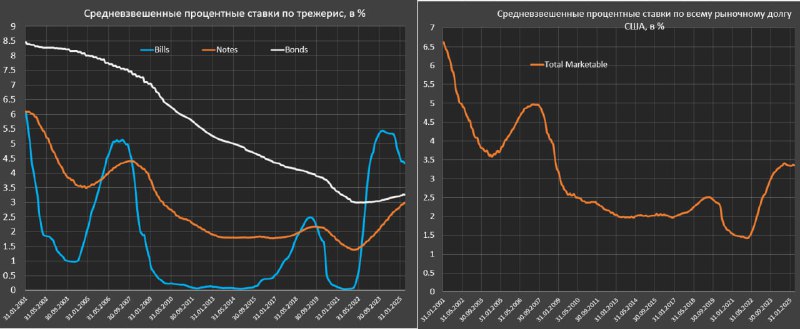

Средневзвешенные процентные ставки обслуживания: векселя – 4.335% (-1.022 п.п за год), ноты – 2.990% (+0.493 п.п), бонды – 3.267% (+0.126 п.п), а весь долг – 3.354% (+0.057 п.п).

То, что сейчас происходит на долговом рынке (рост доходностей опережающими темпами по долгосрочным бумагам) – это лишь разминка перед основным шоу.

Им придется в обязательном порядке в июле поднимать лимит по долгу, чтобы в августе выйти с агрессивными заимствованиями в условиях обиженного Пауэлла, который залез в капсулу и ждет провала Трампа, нестабильной ситуации со спросом нерезидентов и исчерпанными внутренними резервами. Все это происходит на фоне растущих ставок и роста стоимости обслуживания долга. Прекрасный расклад.

Путь к долговому кризису в США … открыт

В принципе, имеются и активно собираются ключевые ингредиенты для реализации долгового кризиса:

– неспособность снизить дефицит и более того – настойчивые намерения Трампа увеличить дефицит всеми доступными способами (хамство в сторону своих коллег-республиканцев, блокирующих продвижение «одного большого, красивого законопроекта» по рекордному за 40 лет снижению налогов);

– размер дефицита, которые примерно вдвое превышает предельную способность финансирования из собственных источников без привлечения печатного станка или нерезидентов;

– запредельно высокий госдолг относительно ВВП и доходов бюджета;

– cтремительно растущие процентные расходы, причем такими темпами, что скоро весь дефицит придется сливать в обслуживание долга;

– расширение инфляционных ожиданий рекордными темпами;

– разбалансировка рынка госдолга по дальнему концу кривой доходности;

– риски утраты доверия среди нерезидентов, спровоцированными хамскими маневрами Белого дома и лично Дональда Трампа в сторону ключевых союзников (особенно досталось Канаде и Европе), что в перспективе может спровоцировать, как минимум, снижение чистого притока иностранного капитала, а как максимум, бегство из американских активов;

– хаотичная экономическая политика и метания из стороны в сторону, что повышает неопределенность, подрывает доверие и тормозит инвестиционную и потребительскую активность;

– Пауэлл, который желает «замочить» Трампа и будет удерживать жесткую ДКП так долго, как только сможет.

В прошлую пятницу Moody’s понизил кредитный рейтинг. Я не разбирал это событие, т.к. они не представили никакой новой и интересной информации, опоздав примерно на 13 лет. Зачем разбирать устаревшие на 13 лет новости?

Но есть более интересный анализ. Наконец-то добрался до актуальной структуры госдолга по каждой бумаге в обращении, что позволяет посчитать график погашения госдолга.

По предварительным расчетам, удалось синхронизировать 860 активных (непогашенных) бумаг, получая 28.25 трлн непогашенного долга, что на 1.5% (или 300 млрд) расходится с консолидированной официальной статистикой из-за «потери» около 0.35 трлн TIPS, но задача оценить нагрузку на рынок госдолга и такая погрешность не является критичной.

С мая 2025 по апрель 2026 предстоит погасить: 6060 млрд векселей, 2660 млрд нот (2-10 лет), всего 26 млрд бондов (свыше 10 лет), 178 млрд TIPS и 322 млрд FRN (облигации с плавающим купоном).

Совокупная нагрузка на долговой рынок составляет 9.24 трлн на следующие 12 месяцев, из которых почти 3.2 трлн на трежерис сроком обращения больше одного года с учетом FRN.

К этому необходимо добавить финансирование дефицита бюджета минимум на 2.2 трлн, но скорее всего выше, если инициативу Трампа примут, плюс еще 0.6-0.7 трлн для восстановления кэш позиции к 0.9 трлн.

Таким образом, 9.24 трлн рефинансирование + около 3 трлн чистых заимствований и выходит 12.2-12.3 трлн валовых размещений на следующий год по собственным расчетам.

Если оценивать май-декабрь 2025, общий объем погашений составит 7.84 трлн, из которых 1.98 трлн на трежерис от года.

Структура рыночного госдолга США на начало мая 2025: векселя – 6060 млрд, ноты – 14903 млрд, бонды – 4949 млрд, TIPS – 2026 млрд, FRN – 618 млрд, а всего – 28556 млрд.

Средневзвешенные процентные ставки обслуживания: векселя – 4.335% (-1.022 п.п за год), ноты – 2.990% (+0.493 п.п), бонды – 3.267% (+0.126 п.п), а весь долг – 3.354% (+0.057 п.п).

То, что сейчас происходит на долговом рынке (рост доходностей опережающими темпами по долгосрочным бумагам) – это лишь разминка перед основным шоу.

Им придется в обязательном порядке в июле поднимать лимит по долгу, чтобы в августе выйти с агрессивными заимствованиями в условиях обиженного Пауэлла, который залез в капсулу и ждет провала Трампа, нестабильной ситуации со спросом нерезидентов и исчерпанными внутренними резервами. Все это происходит на фоне растущих ставок и роста стоимости обслуживания долга. Прекрасный расклад.