Кредитование физлиц в России остается крайне подавленным

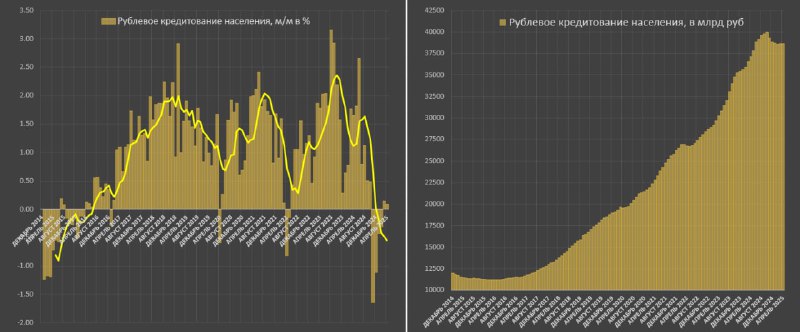

В апреле совокупное кредитование физлиц выросло на 0.09% м/м после слабого роста на 0.15% м/м в марте, но динамика с начала 2025 и за последние полгода – ужасающая.

Еще нет детализированных данных по кредитованию, чтобы произвести декомпозицию по направлениям кредитования, но с высокой вероятностью, положительный вклад продолжает обеспечивать ипотечное кредитование.

Совокупное кредитование физлиц составляет 38.7 трлн vs 37.1 трлн в апр.24, 30.2 трлн в апр.23 и 26.5 трлн в начале 2022.

За 4м25 среднемесячное сокращение составляет 0.13% vs +1.21% за 4м24, +1.25% за 4м23, +1.53% за 4м21 и +1.84% за 4м19.

По 6м скользящей средней сокращение выросло до 0.55% за месяц (!) – это худшая динамика с середины 2015 года! Даже в кризис 2022 6м темпы изменения кредитования физлиц не опускались ниже нуля (наихудшая динамика была +0.28% в месяц к авг.22).

Пик кредитного расширения пришелся на окт.23 в первую фазу ужесточения ДКП, когда россияне пытались успеть набрать кредитов, пока не ставки не закрепились на высоких значениях и пока не исчерпали лимиты льготной ипотеки.

В период ставки 16% и выше (с дек.23) максимальный 6м темп кредитования был к авг.23 на уровне 1.63% прироста в месяц.

Кредитная экспансия происходит, когда среднемесячные 6м-темпы выше 1.5%, как минимум на протяжении 6 месяцев — так было с мая 2018 по сентябрь 2019, с мая 2021 по январь 2022 и с июня 2023 по февраль 2024.

Экономика уже не может переваривать столь высокие ставки, а население оказалось наиболее чувствительным к рыночной конъюнктуре, т.к. бизнес связан обязательствами перед государством (ВПК), перед международными клиентами (российские экспортеры) или находясь в сегменте системообразующих компаний, и вынужден брать кредиты даже по высоким ставкам, в том числе обслуживая внешние обязательства.

Вообще, для бизнеса в 2025 ядерная смесь: высокие ставки, рекордно крепкий рубль, замедление потребительского спроса, фронтально растущие издержки, ужесточение санкций и еще повышение налогов. Ситуация даже хуже, чем в 2022, в первую очередь для экспортеров.

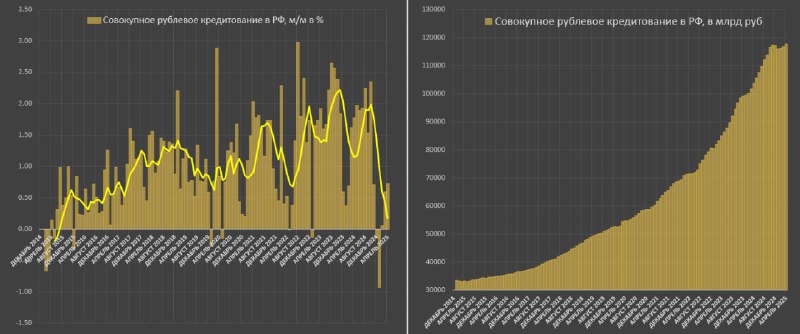

Совокупное рублевое кредитование (население + бизнес + финансовые организации) составляет 117.7 трлн vs 103.6 трлн в апр.24, 85 трлн в апр.23 и 69.4 трлн в начале 2022.

В апреле рост на 0.73%, за 4м25 прирост всего на 0.11% в месяц vs +1.11% за 4м24, +1.29% за 4м23, +1.2% за 4м21 и +1.31% за 4м19.

По скользящей средней за 6м совокупное рублевое кредитование замедлилось до 0.17% среднемесячного прироста (минимум с банковского кризиса 2015) vs 2% в окт.24 (пик кредитования в условиях жесткой ДКП) и 2.22% в ноя.23 (исторический пик кредитования).