Ценовые ожидания российского бизнеса снижаются непрерывно полгода, но темпы нормализации замедлились

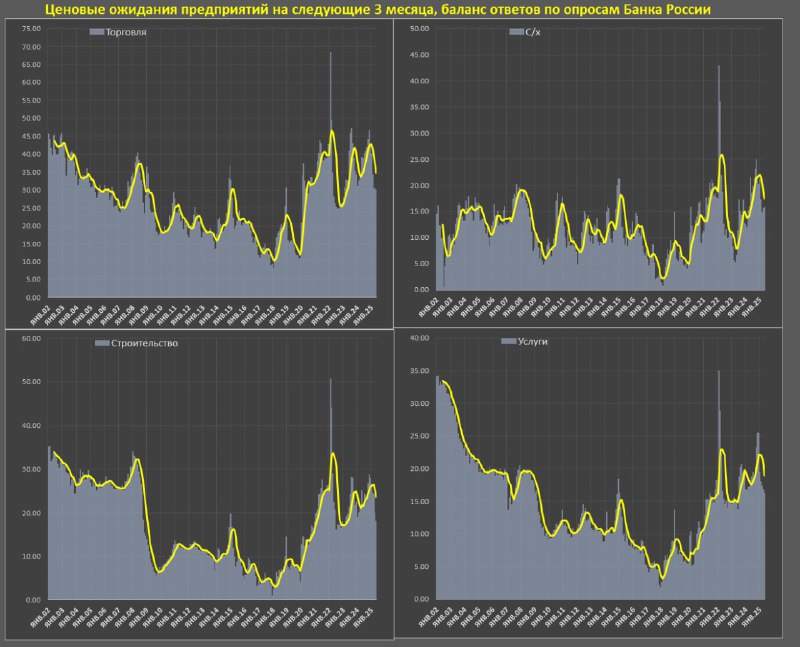

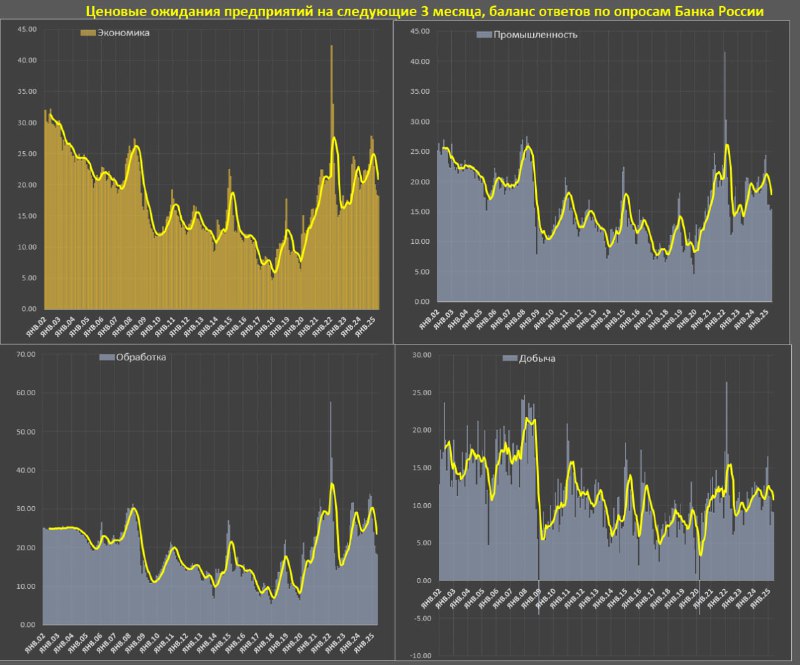

Пик инфляционных ожиданий (далее ИО) российского бизнеса был в ноя.24, а последние 6 месяцев подряд ценовые ожидания снижаются, тогда как скорость снижения – четвертая за всю историю после авг.22, июн.15 и дек.08.

С апр.25 скорость нормализации ИО замедлилась ближе к стат.погрешности, а общий уровень ИО достиг середины 2023, когда ставка была 7.5%.

По историческим меркам ИО все еще очень высоки – 18.1п по сравнению с 8.7п в 2017-2019 и 8.6п в 2019.

Как и с оценкой ВВП расчеты ЦБ формируют коэффициент коррекции примерно 0.5 ИО к уровню годовой инфляции, т.е. 18.1п – это примерно 9% годовой инфляции в следующие три месяца, но это намного лучше 27.8п в ноя.24 – почти 14% инфляционный импульс.

Прогресс присутствует, в 2024 ИО составили 22.7п, в 2023 – 20п, а в 2021 – 20.7п. В период, когда ставка была 7.5% (окт.22-июн.23) средние ИО составили 17.2п.

Эти результаты нельзя назвать приемлемыми по историческим меркам. Выше 18п ИО были всего ТРИ (!) месяца (ноя.14-янв.15) в период с 2010 по 2020 (в среднем 12.1п).

Главным возбуждающим фактором на ИО оказывает в первую очередь курс рубля (окт.14-фев.15, весна 2022 и девальвационные события 2023-2024) и во вторую очередь очень ситуация на товарных рынках ( агросырье и металлы), как в середине 2008 и в 2010.

При этом фактор санкций оказывает краткосрочный и относительно незначительный эффект.

В долгосрочных факторах разгона инфляционных ожиданий влияет баланс внутренних издержек (в особенности трудовые ресурсы), транспортные расходы, рост цен на электроэнергию и коммунальные платежи. Именно поэтому текущие ИО остаются значительно (почти в два раза) выше, чем период полностью сбалансированных ИО, как в 2017-2019.

Соответственно, в первую очередь рекордное укрепление рубля и стабильная внешняя ценовая конъюнктура оказали дезинфляционный эффект, нормализовав ИО от экстремальных показателей осени 2024 к относительно приемлемым уровням, которые наблюдались в «новой нормальности» с 2022 года.

Это нельзя рассматривать, как победу над инфляцией, но это является аргументом для смягчения ДКП на фоне фактического снижения инфляционного импульса.

ИО бизнеса в иерархии приоритетов у ЦБ стоят выше ИО населения, т.к. последние более волатильны и подвержены эмоциональной составляющей, т.к. ИО бизнеса значительно лучше проецируют краткосрочный (3-6 месяцев) инфляционный тренд.

Эти данные не позволят отойти от жесткой ДКП, т.к. концепция жесткой ДКП обусловлена фундаментальными структурными ограничениями внутри РФ и внешней технологической и финансовой блокадой, нарушающей циркуляцию капитала и товаров.

Однако, если до 25 июля не произойдет ничего экстраординарного, ставка, вероятно, будет снижена до 19%.