![]()

Долговой рынок России становится важным каналом фондирования

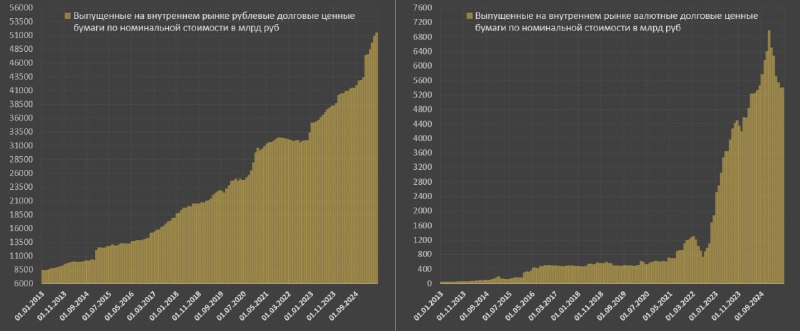

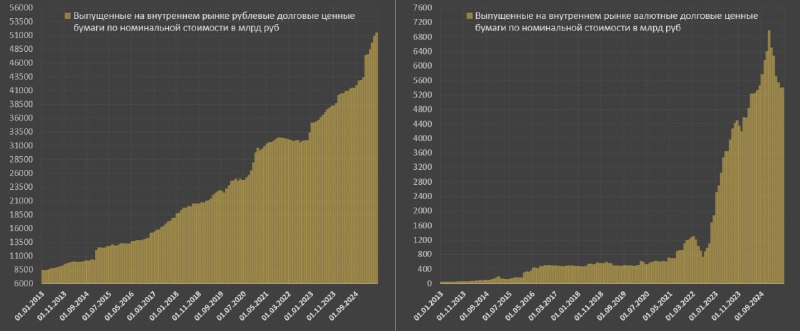

Объем корпоративных облигаций по непогашенному остатку с начала 2022 по середину 2024 был стабильным в узком диапазоне 8.1-8.4 трлн руб, но с июн.24 начался интенсивный рост, и за последние 12м чистые заимствования нефинансового сектора в облигациях составили 3.1 трлн руб – это вдвое больше предыдущего максимума!

Ранее трижды пиковые темпы заимствований за 12м составляли 1.4-1.5 трлн (дек.20, авг.17, авг.15).

Если раньше в оценке долгового расширения компаний все сводилось к анализу корпоративного кредитования, сейчас необходимо учитывать эмиссию в корпоративных облигациях, темпы которой начинают иметь макроэкономическое значение.

Объем корпоративных облигаций в мае составил 11.6 трлн, из которых 2.6 трлн был взяты за последние 7 месяцев, с ноя.24.

Цикл максимального ужесточения ДКП с июл.24 компании встретили на долговом рынке (в этот момент как раз началось резкое замедление корпоративного кредитования и одновременно рекордный рост эмиссии корпоративных облигаций).

Это связано с тем, что «финансовый голод» в виде острой потребности в фондировании в условиях закрытого внешнего рынка капитала и рекордных ставок на рублевом рынке, бизнес компенсировал через долговой рынок, где ставки были меньше, чем по кредитам, в том числе из-за смены ожиданий по ДКП с дек.24, плюс более гибкие условия.

Для сравнения, чистый прирост корпоративного кредитования с ноя.24 составил 3.1 трлн и еще 2.6 трлн по корпоративным облигациям, тогда как за 2.5 года до этого кредитование выросло на 29 трлн (!), а облигации лишь +0.1 трлн. В этом сравнении пропорция становится максимально концентрированной.

▪️Государство также очень активно заимствует сразу, как только улучшилась конъюнктура (ноябрь-декабрь 2024).

Объем госдолга составил 26.1 трлн в мае, за 12м чистые заимствования составили 4.1 трлн, из которых 3.9 трлн реализовали за последние полгода, но за 3м темпы снизились до 1.36 трлн.

Появление спроса на государственные и корпоративные облигации связано с тем, что инвесторы фиксируют рекордные по историческим меркам ставки (пусть даже со снижением на 4-5 п.п с ноя.24) на фоне ожидания неизбежного смягчения ДКП.

С начала СВО чистые заимствования государства составили 9.3 трлн.

▪️Важным участником на рынке облигаций являются другие финансовые организации (все финансовые компании, за исключением банков).

Объем облигаций на балансе у других финансовых организаций составляет 11.1 трлн, за 12м заняли 3.1 трлн, за 6м – 2.1 трлн, за 3м – 0.55 трлн. С начала 2022 чистые заимствования составили 7.3 трлн.

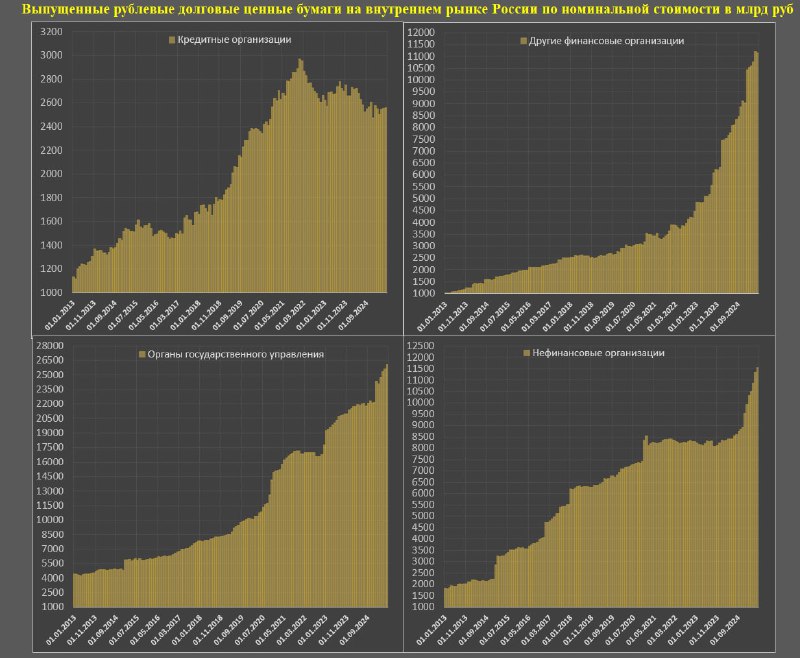

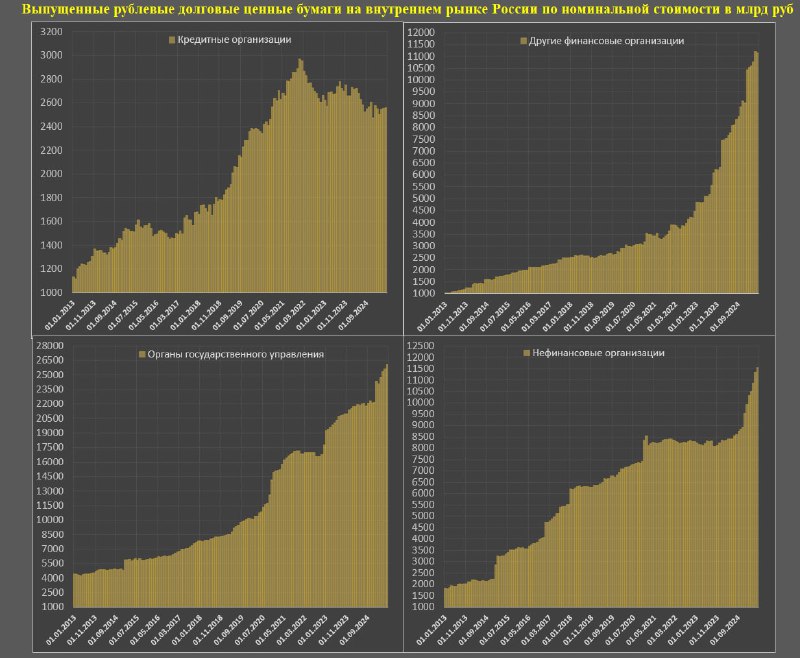

▪️Банки имеют 2.6 трлн облигаций в обязательствах, активность за последние два года в пределах погрешности, с начала 2022 сокращение на 0.4 трлн.

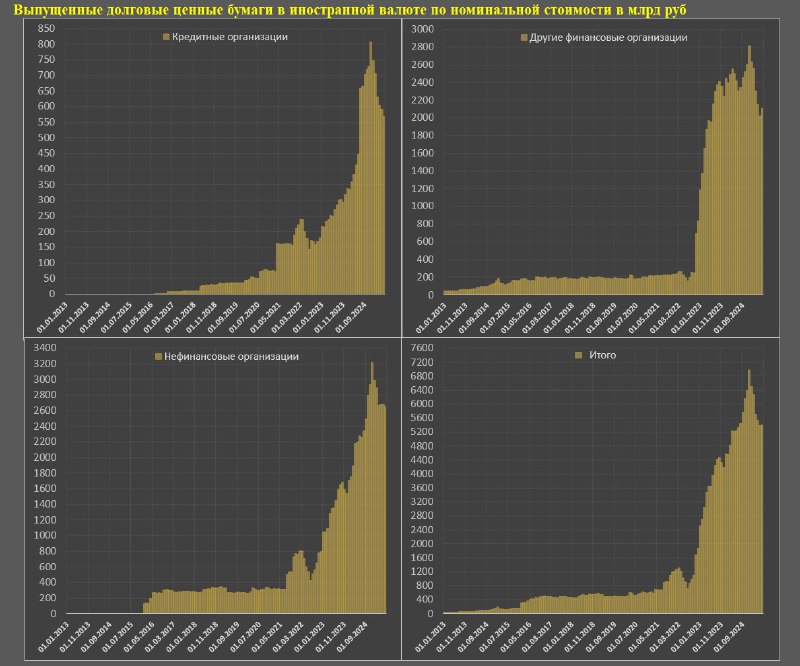

▪️Что касается облигаций, эмитированных в российской финансовой системе, но номинированных в иностранной валюте, активность за последний год не очень высокая – заняли на $9.3 млрд, за 6м +$0.3 млрд, за 3м +$2 млрд, а с начала 2022 – $50 млрд, общие обязательства по всем эмитентам – $68.8 млрд.

Долговой рынок России становится важным каналом фондирования

Объем корпоративных облигаций по непогашенному остатку с начала 2022 по середину 2024 был стабильным в узком диапазоне 8.1-8.4 трлн руб, но с июн.24 начался интенсивный рост, и за последние 12м чистые заимствования нефинансового сектора в облигациях составили 3.1 трлн руб – это вдвое больше предыдущего максимума!

Ранее трижды пиковые темпы заимствований за 12м составляли 1.4-1.5 трлн (дек.20, авг.17, авг.15).

Если раньше в оценке долгового расширения компаний все сводилось к анализу корпоративного кредитования, сейчас необходимо учитывать эмиссию в корпоративных облигациях, темпы которой начинают иметь макроэкономическое значение.

Объем корпоративных облигаций в мае составил 11.6 трлн, из которых 2.6 трлн был взяты за последние 7 месяцев, с ноя.24.

Цикл максимального ужесточения ДКП с июл.24 компании встретили на долговом рынке (в этот момент как раз началось резкое замедление корпоративного кредитования и одновременно рекордный рост эмиссии корпоративных облигаций).

Это связано с тем, что «финансовый голод» в виде острой потребности в фондировании в условиях закрытого внешнего рынка капитала и рекордных ставок на рублевом рынке, бизнес компенсировал через долговой рынок, где ставки были меньше, чем по кредитам, в том числе из-за смены ожиданий по ДКП с дек.24, плюс более гибкие условия.

Для сравнения, чистый прирост корпоративного кредитования с ноя.24 составил 3.1 трлн и еще 2.6 трлн по корпоративным облигациям, тогда как за 2.5 года до этого кредитование выросло на 29 трлн (!), а облигации лишь +0.1 трлн. В этом сравнении пропорция становится максимально концентрированной.

▪️Государство также очень активно заимствует сразу, как только улучшилась конъюнктура (ноябрь-декабрь 2024).

Объем госдолга составил 26.1 трлн в мае, за 12м чистые заимствования составили 4.1 трлн, из которых 3.9 трлн реализовали за последние полгода, но за 3м темпы снизились до 1.36 трлн.

Появление спроса на государственные и корпоративные облигации связано с тем, что инвесторы фиксируют рекордные по историческим меркам ставки (пусть даже со снижением на 4-5 п.п с ноя.24) на фоне ожидания неизбежного смягчения ДКП.

С начала СВО чистые заимствования государства составили 9.3 трлн.

▪️Важным участником на рынке облигаций являются другие финансовые организации (все финансовые компании, за исключением банков).

Объем облигаций на балансе у других финансовых организаций составляет 11.1 трлн, за 12м заняли 3.1 трлн, за 6м – 2.1 трлн, за 3м – 0.55 трлн. С начала 2022 чистые заимствования составили 7.3 трлн.

▪️Банки имеют 2.6 трлн облигаций в обязательствах, активность за последние два года в пределах погрешности, с начала 2022 сокращение на 0.4 трлн.

▪️Что касается облигаций, эмитированных в российской финансовой системе, но номинированных в иностранной валюте, активность за последний год не очень высокая – заняли на $9.3 млрд, за 6м +$0.3 млрд, за 3м +$2 млрд, а с начала 2022 – $50 млрд, общие обязательства по всем эмитентам – $68.8 млрд.