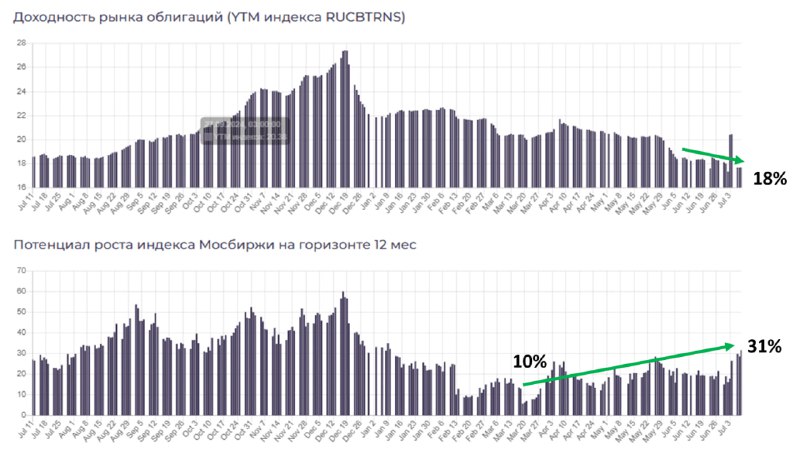

Ожидаемая доходность разных классов активов

За последние полгода апсайд акций вырос (суммарно по индексу IMOEX), а альтернатива в виде облигаций снизилась. Длинные ОФЗ выглядят в моменте как crowded trade, предположу что интереснее теперь становятся корпораты и серединка кривой.

Crowded trade — сделка, в которой сидит полрынка, переполненная инвесторами. Что делает ее хрупкой: если начнется фиксация прибыл, то пролив будет несоразмерным

При этом как я отмечал ранее, рынок акций фрагментирован: часть бизнесов растет по прибыли в 2025 и ожидает рост в 2026, что при снижении КС делает их привлекательными и переоценку их вверх вероятной. Другие же бизнесы (сталевары, нефтянка) имеют конъюнктуру хуже, и в этом году их рост на оптимизме рынка будет сменяться большими провалами, либо в ходе снижений как сейчас они сразу заложат это в цену, и потом будут долго расти с очень низкой базы.

На самом деле для нефтегаза и стали следующий год должен быть получше. Про у же Северсталь отмечал ранее их собственные усилия.