Индикатор бизнес-климата в России продолжает ухудшаться

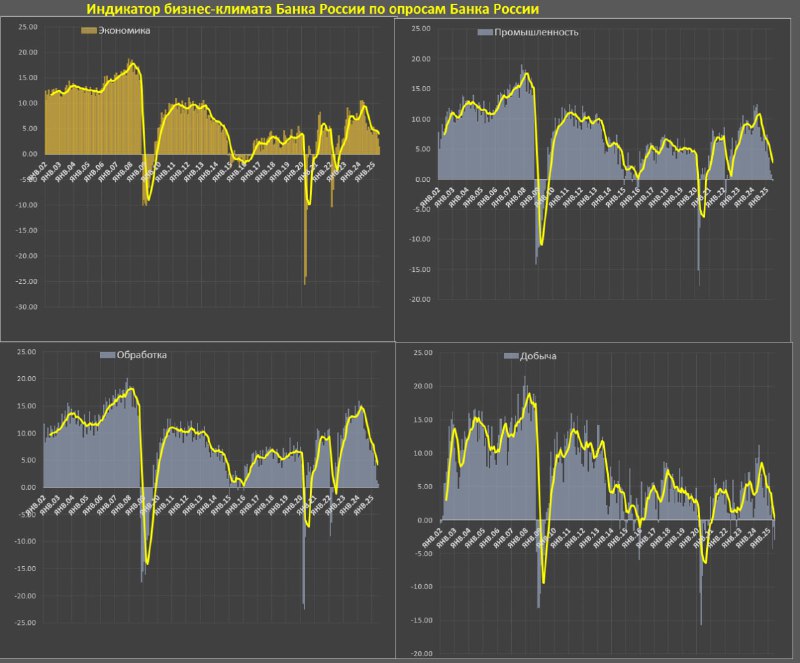

В июне индикатор бизнес-климата достиг 1.45п – минимальные показатели с окт.22 (коэффициент нормализации к годовой динамике ВВП около 0.5), за 3м – 3.1п, за 6м – 4п по сравнению с 7.1п в 2023 и 2024 и пиковыми 12м темпами 8.1п с июн.23 по май.24.

Динамику индикатора можно интерпретировать, как интенсивное замедление темпов роста ВВП с 4-5% годовых на пике в 2023-2024 до 1.5% за последние 3м и около 0.7-0.8% в июне.

Накопленная инерция мощного роста в 2024 позволила сохранить темп за последние полгода выше любого периода 2017-2019 в соответствии с метрикой индикатора бизнес-климата, объединяющие как оценку текущего состояния, так и краткосрочные оценки бизнес активности.

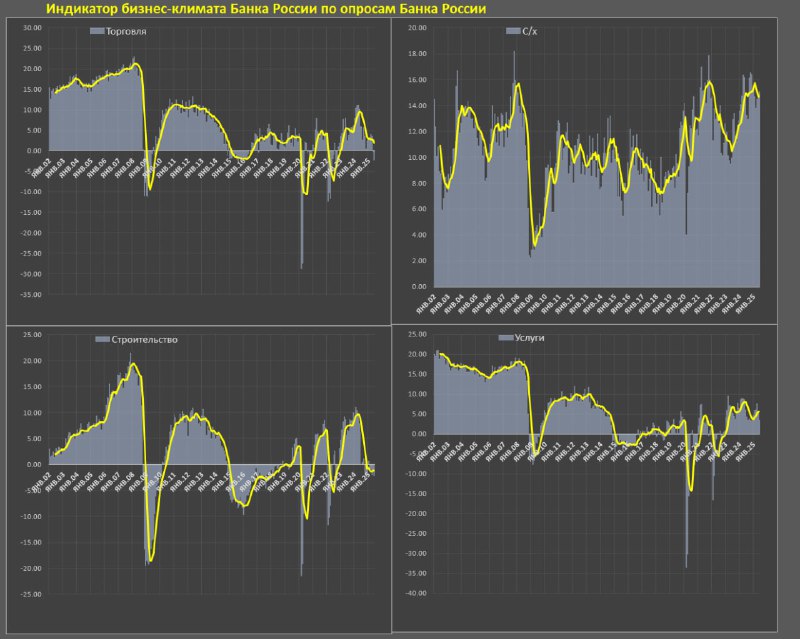

Фиксируется фронтальное ухудшение по всем чувствительным сегментам, за исключением сферы услуг.

🔘Так в промышленности первые отрицательные показатели с середины 2022, за 3м – 0.62п vs 8.8п в 2023 и 2024 и наивысшей интенсивности за 12м на уровне 9.7п.

🔘Добыча стабильно в минусе уже три месяца, в июне (-3п), за 3м (-2.8п) и это самые слабые показатели с середины 2020 (пик COVID кризиса и ограничения добычи ОПЕК) vs +6.3п в 2024 и 4.6п в 2023.

🔘Обработка обвалилась (0.63п) до минимума с апр.22 (!), за 3м – 2.3п vs 11.4п в 2024 и 12.9п в 2023, пиковые темпы достигали 13.9п с 3кв23 по 2кв24.

🔘Торговля резко ушла в минус 2.4п – худшая диспозиция с осени 2022, за 3м – 0.29п vs 6.5п в 2024 и 5.1п в 2023.

Хуже всего дела в торговле авто, где отрицательные показатели 10 из 11 последних месяцев, а в июне минимум с сен.22.

🔘Строительство также стабильно в минусе 8 из 9 последних месяцев, но без ухудшения. За3м (-1.88п) vs 4.1п в 2024 и 7.7п в 2023.

🔘С услугами намного лучше, в июне – 3.5п, за 3м – 5.5п vs 5.8п в 2024 и 6.1п в 2023, т.е. услуги вполне соответствуют средним темпам роста 2023-2024.

▪️Загрузка производственных мощностей снизилась до 78.6% в 2кв25 — минимум с 1кв21, с 2022 максимум был 80.9% в 3кв23, в 2024 – 80.7%, в 2023 – 80.7%, а в 2021 – 78.8%.

▪️Инвестиционная активность в 2кв25 снизилась (2.9п) до минимума с 3кв22, в 2024 – 6.63п, в 2023 – 7.94п, в 2021 – 6.75п. Инвестиционная активность соответствует средним показателям 2017-2019, но втрое (!) ниже по темпам, чем 2кв23-1кв24 (8.6п).

Пик инвестиционной активности был в 4кв23-1кв24, с 2кв24 темпы инвестиций непрерывно снижаются.

▪️Ожидаемая инвестиционная активность (планы по инвестициям на ближайшие полгода) с 4кв24 держится достаточно ровно на уровне середины 2022 и примерно вдвое ниже, чем на пике инвестиционный ожиданий 2кв23-1кв24.

▪️Дефицит кадров улучшился (-27.1п) до состояния 4кв23, но остается экстремально высоким по историческим меркам: в 2024 (-30.8п), в 2023 (-23.5п), в 2021 (-14.8п). Максимальный дефицит кадров был в 3кв24 (-31.9п).

▪️Ожидания изменения численности персонала (5.99п) нормализовались до 4кв22 (показывает темпы найма или желание бизнеса нанимать персонал), в 2024 – 8.39п, в 2023 – 7.78п, в 2021 – 6.04п, а пик найма с 2022 был в 1кв24 (10.19п).

Экономика начала охлаждаться с 4кв24 и темпы охлаждения увеличиваются непрерывно с начала 2025.

Текущее состояние экономики с точки зрения темпов роста и ожиданий самое слабое с 3кв22 (еще не кризис и пока еще не рецессия, но положение близкое к стагнации).