Объем корпоративного рублевого кредитования ускоряется в июле

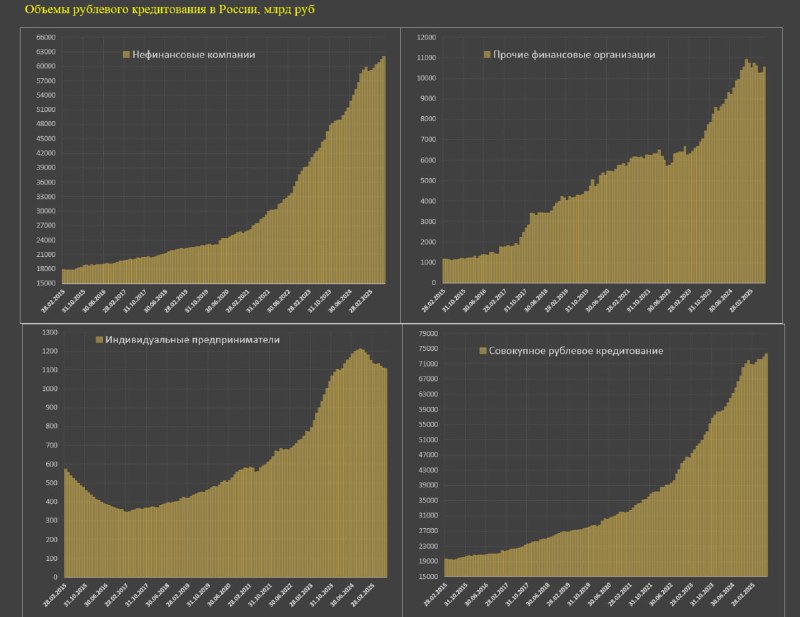

Совокупный объем рублевого корпоративного кредита составил 73.7 трлн руб в июле без учета начисленных, но не выплаченных процентов заемщиков в пользу банков, без учета приобретенных прав требований и без учета просроченных кредитов. Другими словами, это чистое тело долга без внешних шумов, позволяя более точно оценить динамику кредитования.

В июл.24 совокупный корпоративный кредит был 64.7 трлн руб, в июл.23 – 53.2 трлн, в июл.22 – 40.3 трлн, а в начале 2022 – 37.4 трлн.

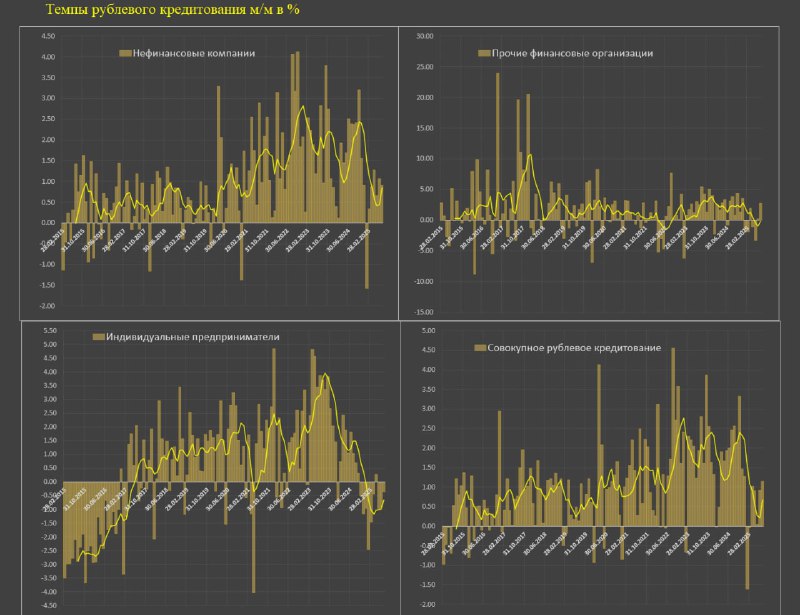

В июл.25 прирост на 1.15% м/м после 0.92% в июне, за 3м – 0.71%, 6м – 0.67%, 12м – 1.10% vs 1.77% в 2024, 1.9% в 2023, 1.36% в 2021 и 0.75% в 2017-2019 среднемесячных темпов.

До 2022 пиковые 6м темпы были на уровне 1.5% среднемесячного роста в 2020 и 2021, с 2022 кредитная активность резко выросла в моменте до 2.7% в 2П22 и 2.4% в ноя.23 и окт.24, сейчас в 3.5 раза медленнее растет кредитования, но немного ниже 2017-2019.

Другими словами, темпы корпоративного кредитования нормализовались чуть ниже тренда 2017-2019, когда инфляция была в норме и соответствуют 8-9% годовых.

▪️Нефинансовые компании – 62.1 трлн руб vs 54 трлн годом ранее и 30.4 трлн в начале 2022 (рост более, чем в два раза за 3.5 года).

В июле рост на 0.91% м/м после 1.07% в июне, за 3м – 0.88%, 6м – 0.86%, 12м – 1.17% vs 1.75% в 2024, 1.84% в 2023, 1.51% в 2021 и 0.44% в 2017-2019.

По нефинансовым компаниям происходит уверенная стабилизация кредитования – вдвое выше, чем в 2017-2019, но более, чем вдвое ниже, чем сглаженные темпы 2023-2024.

В ретроспективе – текущие темпы соответствуют норме, но втрое ниже, чем на пике бума кредитной активности осенью 2024 и в конце 2022.

Нормализованный тренд соответствует 10-11% годовых, что укладывается в прогнозный диапазон Банка России.

▪️Прочие финансовые компании – 10.6 трлн руб в июле vs 9.5 трлн и 6.3 трлн в янв.22. Помесячная динамика кредитования прочих финансовых организаций достаточно волатильна и не представляет интереса.

В эту группу включаются все финансовых организации за исключением банков – брокеры, дилеры, инвестфонды, пенсионные и страховые фонды, также лизинговые и холдинговые компании. Логика фондирования в этой группе сильно отличается от нефинансовых компаний.

▪️Индивидуальные предприниматели – 1.1 трлн руб в июле vs 1.2 трлн годом ранее и 0.67 трлн в начале 2022. Эта категория интересна, т.к. представляет срез микропредприятий и малого бизнеса в России.

Максимум кредитной активности был в сен.24, с тех пор практически непрерывное сокращение почти на 9% по номиналу. Схожая динамика была в 2015-2016, т.е. микробизнес в России испытывает определенные проблемы.

В июле сокращение на 0.36% м/м после сокращения на 0.92% в июне, за 3м (-0.76%), 6м (-0.65%), 12м (-0.66%) vs 0.55% в 2024, 3.01% в 2023, 1.25% в 2021 и 0.82% в 2017-2019.

В целом, кредитная активность нормализуется, но за счет крупного бизнеса, ориентированного на госзаказы. Интегральная динамика по скользящей средней за 6м не такая ужасная, как весной (тогда худшие показатели с 2015-2016), сейчас темпы соответствуют 2019 и идут по нижней границе тенденции 2015-2021.