Дефицит бюджета США рвет рекорды, фискальный насос работает на полную мощность

По предварительным данным на основе платежной ведомости США, дефицит бюджета в августе составил почти 350 млрд – это второй августовский дефицит в истории после 380 млрд в авг.24.

И это при таможенных сборах в 31 млрд в августе.

С момента, когда приняли «один большой и красивый…» дефицит составил 641 млрд – абсолютный рекорд vs 624 млрд в 2024, 131 млрд в 2023 (реально 440 млрд, т.к. был вычет более 0.3 трлн аванса по студенческим кредитам) и даже 431 млрд в 2022, 473 млрд в 2021 и 263 млрд в 2020 за аналогичный период, когда промышляли фискальным экстремизмом и «разбрасыванием денег с вертолета».

В феврале-июне Трампа сдерживал лимит по госдолгу и опустошенные резервы Минфина, с июля сорвался с цепи, полностью колпак снесло.

Это какой-то сюр – рекорды по дефициту торгового баланса, рекорды по дефициту бюджета при полностью противоположных планах.

С момента инаугурации Трампа дефицит составил 1.14 трлн vs 1.37 трлн в 2024, 1.06 трлн в 2023, 1.97 трлн в 2021 и 2.62 трлн в 2020 на пике фискального бешенства.

Дефицит огромный, а чем финансировали?

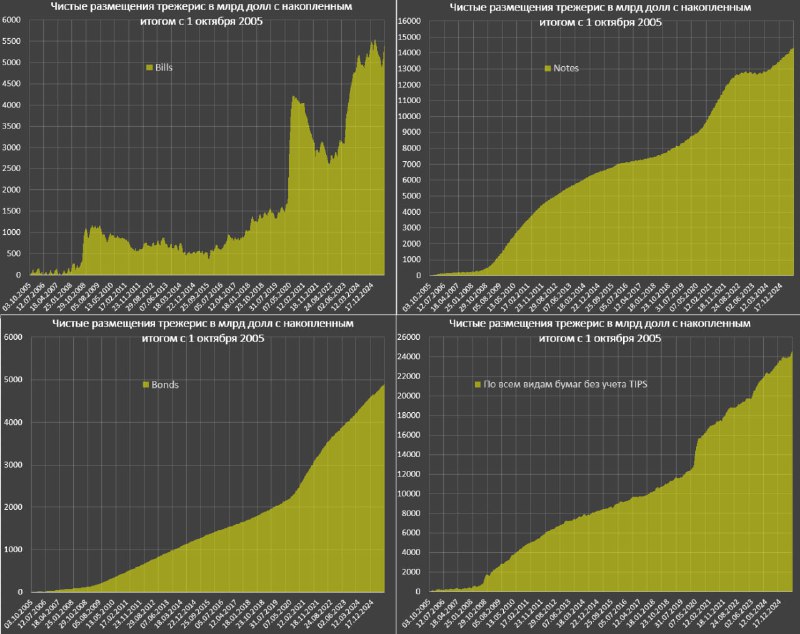

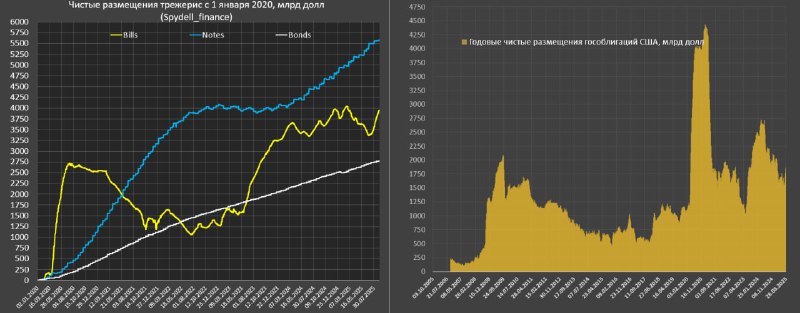

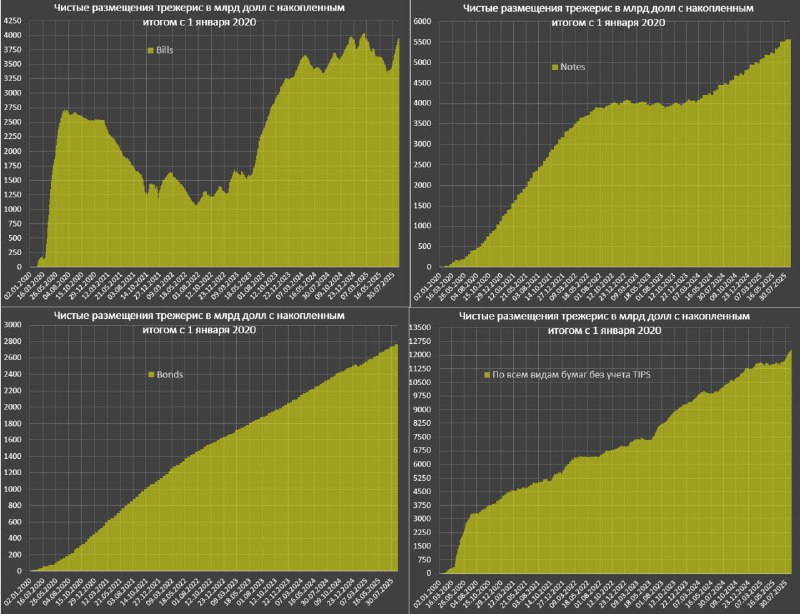

За июль-август чистые заимствования составили почти 750 млрд, из которых векселя – 585 млрд (из них 373 млрд в августе), ноты – 91.4 млрд (31.5 млрд в августе), бонды – 62.2 млрд (25.7 млрд в августе), TIPS – 11 млрд (6.6 млрд).

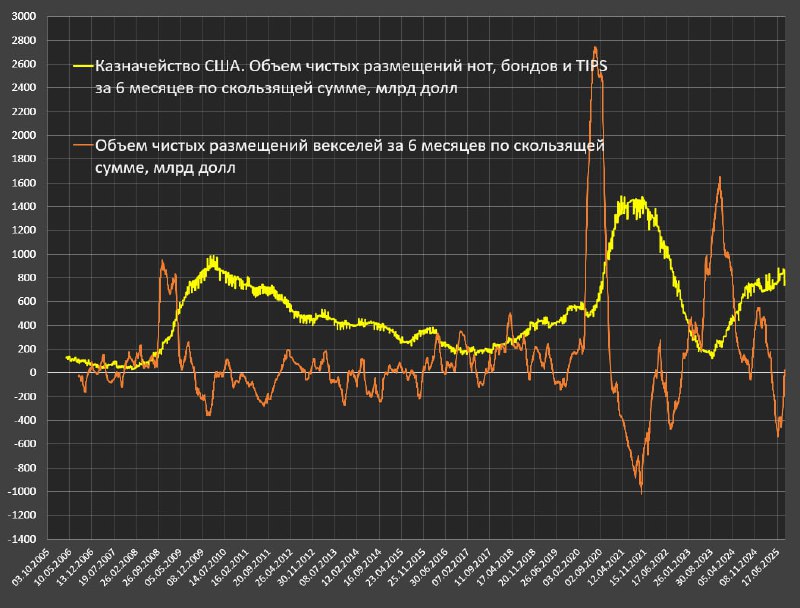

Займы в ¾ от триллиона за два месяца, представленные почти на 80% в векселях, не из-за того, что они пытаются управлять процентной нагрузкой в ожидании взятия под контроль ФРС в 2026, а главным образом из-за отсутствия необходимого спроса в среднесрочных и долгосрочных трежерис в сжатые сроки с подобной интенсивностью.

Обычно в условиях высокой интенсивности чистых займов на открытом рынке всегда обращаются к «быстрой ликвидности» в денежном рынке – так было с 2008 года всякий раз, когда плотность займов превышала 450-500 млрд за два месяца.

Как развивались события за последние два года?

Лимит по госдолгу уже расширяли в июне 2023, тогда заняли почти 2.1 трлн в векселях с июн.23 по середину марта 2024 (профинансированные в основном за счет избыточной ликвидности на 2.3 трлн в обратном РЕПО с ФРС), в нотах заняли 0.15 трлн, а в бондах менее 0.5 трлн за указанный период, т.е концентрация векселей до 80% в структуре заимствований вполне типична.

С мар.24 по июн.25 (до повышения лимита по госдолгу) в векселях чистые погашения составили почти 0.3 трлн vs +1.38 трлн в нотах и +0.54 трлн в бондах.

Несмотря на опустошение избыточной ликвидности, успешность в заимствования почти на 0.6 трлн в июле-августе связана с тем, что Минфин США перераспределил 0.7 трлн векселей обратно в рынок с февраля по июнь 2025 (чистые погашения).

Дополнительного резерва практически нет, т.к. активы в фондах денежного рынка уже припаркованы в векселях.

Сейчас кэш баланс Минфин США составляет 555 млрд при плане 850 млрд в конце сентября. В этом месяце обычно профицит, но при Трампе возможны сюрпризы.

По крайней мере, около 300 млрд необходимо будет привлечь в сентябре, но с каждой итерацией напряжение на долговом рынке будет возрастать (огромное предложение при сильно ограниченном спросе).

Резервы на денежном рынке истощены (рост в масштабе потребности Минфина США может быть только в условиях QE), а в среднесрочных и долгосрочных трежерис нет спроса в заявленных требованиях.

Учитывая деградацию внешнеполитических и внешнеэкономических позиций США, будет интересно.