Резко выросли средневзвешенные процентные ставки по рублевым кредитам, предоставленными кредитными организациями нефинансовым организациям.

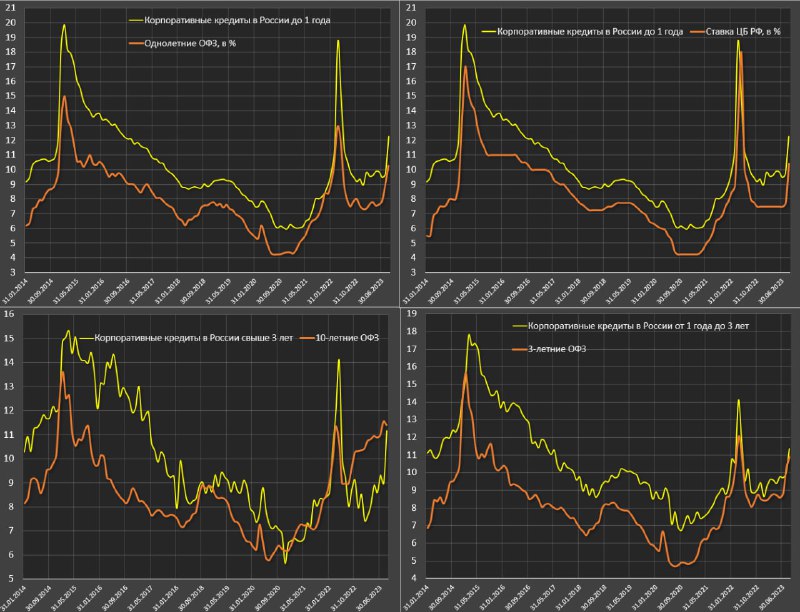

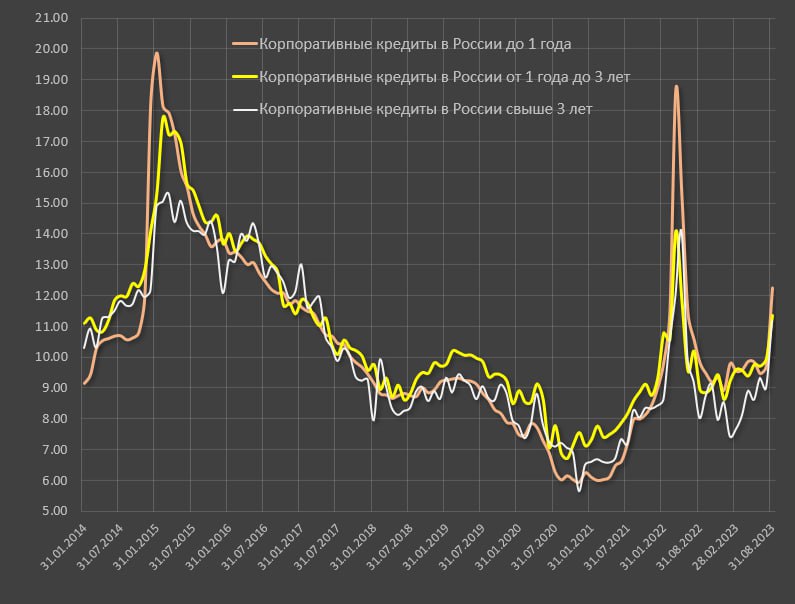

▪️По данным на август корпоративные кредиты до года имели средневзвешенные ставки 12.2% vs 9.7% в июле при средней ставке ЦБ на уровне 10.41% и среднемесячным ставкам по однолетним ОФЗ – 10.25%.

Среднеисторический спрэд в 2017-2021 между корпоративными кредитами до года и ставкой ЦБ составлял 1.5 п.п, с январь по июль 2023 – 2.15 п.п, а в августе – 1.83 п.п. Соответственно, можно предположить, что текущие рыночные ставки по корпоративным кредитам до года около 14.7-15%.

▪️Корпоративные кредиты от года до трех лет в августе имели средневзвешенную ставку 11.3% vs 10% в июле. Среднеисторический спрэд в сравнении с трехлетним ОФЗ был 2.24 п.п, с январь по июль 2023 спрэд снизился до 0.69 п.п, а сейчас составляет 0.45 п.п.

Прогнозная ставка корпоративных кредитов от года до трех лет составляет 13.1-13.4% в октябре 2023.

▪️Долгосрочные корпоративные кредиты свыше 3 лет в августе имели ставку 11.15% vs 9% в июле. Исторический спрэд в сравнении с 10-летними ОФЗ был 1.15 п.п, с январь по июль 2023 – минус 2.5 п.п, в августе — минус 0.3 п.п. Такое расхождение связано с тем, что сейчас в долгосрочных кредитах очень высока доля субсидируемых кредитов для стратегических предприятий, в том числе в ВПК.

Оценочные средневзвешенные ставки по долгосрочным кредитам в октябре около 11.5-12% с учетом государственных субсидий и около 13.5-14% без субсидий.

Статистика показывает, что реакция банков на рост ключевой ставки очень быстрая (в пределах одного месяца).

Средневзвешенные ставки выше 12% были только 2 месяца в 2022 и на протяжении почти двух лет в 2015-2016. Подобная жесткость всегда приводила к резкому замедлению кредитования, поэтому торможение кредитной активности неизбежно, тем более высокие ставки останутся, как минимум до конца 1П 2024.