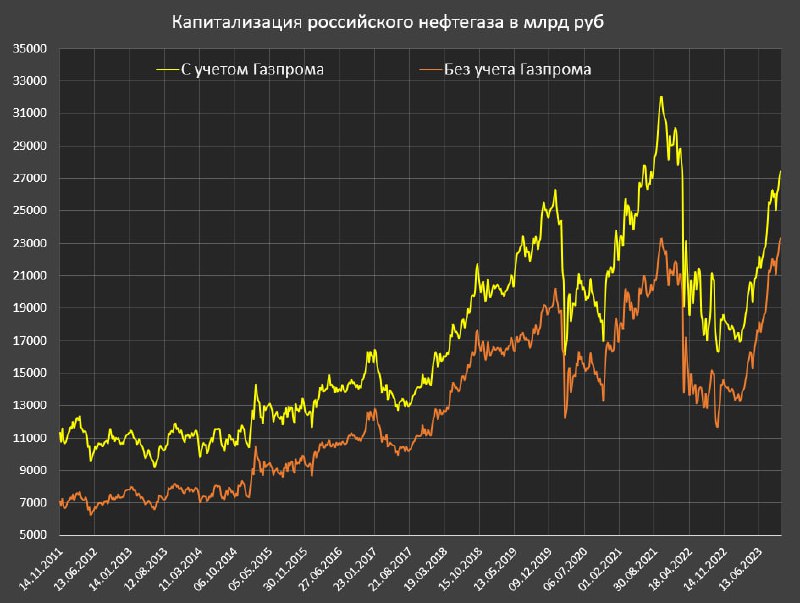

Знаменательное событие – на торгах 16 октября был установлен исторический максимум капитализации российского нефтегаза без учета Газпрома – незначительное превышение 23.3 трлн руб, а предыдущий рекорд был зафиксирован 11 октября 2021 на уровне 23.3 трлн руб.

С учетом Газпрома капитализация составляет 27.4 трлн руб, что на 14.5% ниже рекорда, установленного в октябре 2021 (32 трлн руб), но на 42% (!) выше, чем за пару дней до начала СВО.

Это валовая капитализация следующих компаний: Газпром, Роснефть, Лукойл, Новатэк, Газпром-нефть, Транснефть-преф, Татнефть и Сургутнефтегаз с учетом префов. Чистая капитализация с точки зрения макрорасчета ниже, т.к. Газпромнефть входит в Газпром, а Башнефть в Роснефть, однако, диспозиция не сильно меняется.

С начала года капитализация нефтегазовых компаний России без учета Газпрома выросла на 67%, что является самым быстрым приростом капитализации с 2009 года за сопоставимый период времени (9.5 месяцев), т.к. даже в 2021 капитализация росла в темпах не более 53% на пике.

Общая капитализация всех компаний выросла на 54%, что немного ниже наиболее интенсивных темпов прироста в 2021 (61% за 9.5 месяцев) за счет придавленного Газпрома.

Если сравнивать со средней капитализации с марта по декабрь 2022 – общая средняя капитализация нефтегаза была 19 трлн, а без учета Газпрома – 14 трлн.

В 2022 нефтегаз не был никому нужен, а когда цены выросли на 70% — нефтегаз стал нужен всем. Сейчас рынок оценивает российский нефтегаз лучше, чем когда-либо в истории, фактически полностью обнулив геополитические риски так, как если бы конфликт был полностью закончен.

Также полностью исключены из оценок конъюнктурные риски (риски снижение спроса на энергоресурсы и падение цен на нефть и газ) в рамках реализации общемировой рецессии в 2024 на фоне замедления спроса в Азии и проявления эффекта долгового кризиса в развитых и развивающихся странах.

С точки зрения корпоративной отчетности и дивидендов? Продолжение следует.