Переохлаждение экономики — даже быстрое смягчение ДКП не поможет, необходима девальвация. Источник РДВ поделился мнением о том, какие отрасли получат поддержку государства, а какие, наоборот — «станут донорами». #государево_дело #мнение

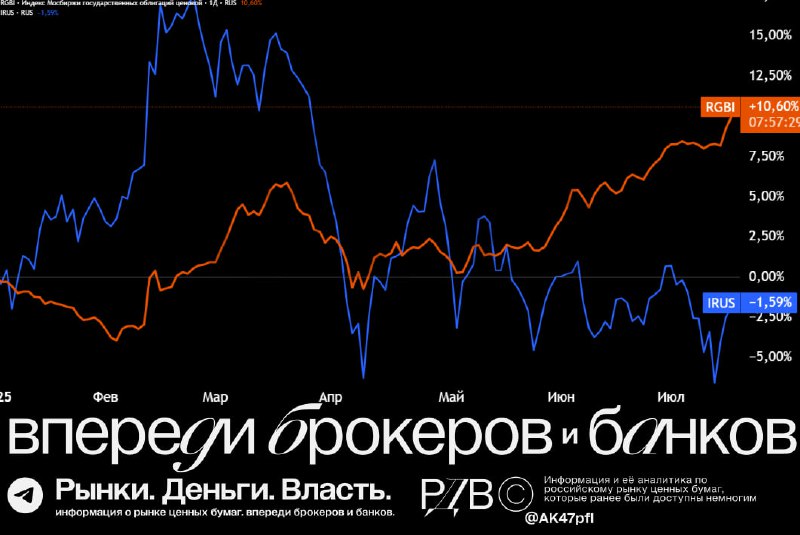

Если раньше статистика указывала на охлаждение экономики, то последнее время появляются сигналы переохлаждения. И даже более быстрое смягчение ДКП, некоторым компаниям из циклических отраслей помочь в краткосрочном периоде сложно — механизм трансмиссии снижения ставок действует с лагом 3–6 месяцев.

Восстановление спроса на сталь в России возможно при снижении ключевой ставки до уровня 12%. — гендиректор Северстали Александр Шевелев.

Получается, что спад в металлургической отрасли продлится еще более года.

Дальнейшему давлению также подвергнутся стратегические направления — строительство и машиностроение. Получаем дополнительные подтверждения от представителей компаний из этих отраслей:

АвтоВАЗ осенью рассмотрит возможность сокращения с 29 сентября рабочей недели на производственных площадках до четырех дней.

Я думаю, как бы это печально ни звучало, в 2025 году банкротств в стройке будет еще больше — гендиректор Нацпроектстрой Алексей Крапивин

Где выход из ситуации?

Традиционно приходит «видимая» рука рынка в виде регулятора и перераспределяет сверхприбыли через НДПИ, госзаказы, windfall taxes и другие механизмы.

Однако, в данный момент фискальный стимул ограничен — дефицит федерального бюджета достиг 3.8 трлн рублей (1.7% ВВП), что в 3 раза выше первоначального прогноза. Бюджет нуждается в поступлениях — кто же станет их источником?

Отрасли, которые нуждаются в существенной поддержке:

✍️ Угольная отрасль

✍️ Металлургическая отрасль

✍️ Строительная отрасль

✍️ Машиностроение

✍️ Транспорт и логистика

✍️ Агропромышленный комплекс

Отрасли за счет которых будет оплачиваться поддержка в будущем:

✍️ Банковский сектор — прибыль банков остается высокой, однако все чаще возникают вопросы достаточности капитала.

✍️ Золотодобытчики — пользуются рекордными ценами на золото, но все еще имеют сравнительно небольшой масштаб для экономики.

✍️ Электроэнергетика — компании с высокой долей госучастия, деньги могут выводиться косвенно, через дивиденды.

✍️ Нефтегазовая отрасль — традиционно является основой бюджета, но из-за крепкого рубля и непростой конъюнктуры на рынках сейчас отрасли тоже непросто. Тем более налоговая нагрузка уже на высоком уровне.

Получается, что «утопающих» больше, чем «спасателей». Напрашивается важный вывод — как для устранения дефицита госбюджета, так и для поддержания доходов компаний необходима девальвация рубля, «инфляционный налог» на население.

Аналитика by 😀 @AK47pfl