В экономике и на рынке складывается тревожная, но интересная ситуация: ЦБ начал разворот ДКП, но делает это крайне жёстко; нефть в рублях на минимумах; ожидания мира снижаются, а технические факторы на рынке могут создать резкую волатильность. #тактика_на_РЦБ

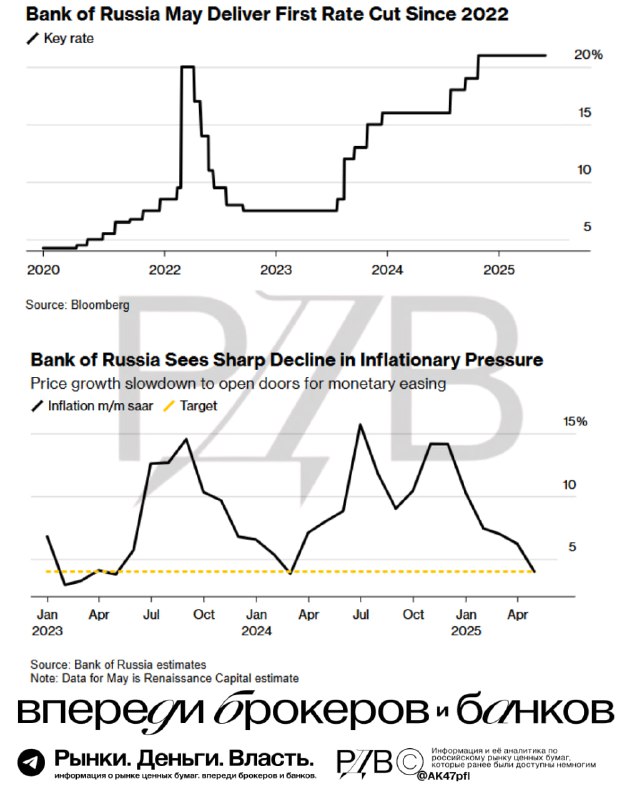

В пятницу ДКП развернулась (впервые за почти два года ужесточений). Однако есть два важных момента:

✍️ Ставка на уровне 20% при текущей инфляции около 4% всё ещё остаётся крайне жёсткой и будет (пере)охлаждать экономику.

✍️ Сигнал от ЦБ прозвучал довольно жестко. В итоге большинство участников рынка верит в ставку 17-18% до конца года, а в ставку 20-21% верит больше людей, чем в 15-16%. При этом если предположить, что ЦБ будет снижать ставку на каждом из следующих заседаний на 100 б.п., то к концу года ставка будет 16%. Есть потенциал для снижения ожиданий.

👉 Итог: негативно для экономики и рынка (особенно для циклических отраслей), но ожидания по траектории ставки чрезмерно ястребиные — на их смягчении можно сыграть.

Цены на нефть в рублях немного превышают 4000 руб./барр. Urals — это минимумы с конца 2022 – начала 2023 годов.

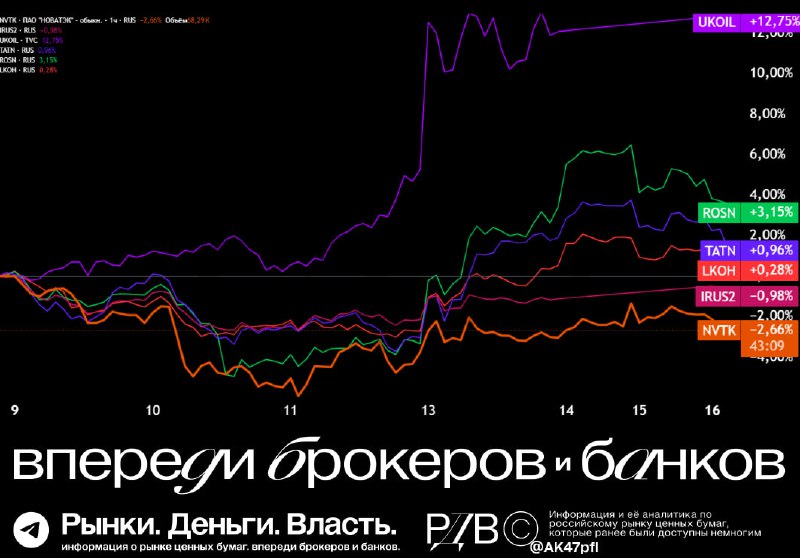

Показатели циклических секторов внутреннего спроса снижаются, в основном двузначно. При этом негатив ещё не в полной мере отражён в ценах акций —акции той же нефтянки оторвались вверх от рублевых цен на нефть.

👉 Итог: прибыли многих компаний во втором квартале будут слабыми. Пока хотя бы курс рубля не развернётся, акциям экспортёров будет трудно расти.

Ожидания по мирному урегулированию угасают.

На Polymarket вероятность заключения мира между Россией и Украиной до конца 2025 года торгуется на уровне 25%.

Впереди саммит G7 в проукраинской Канаде (15–17 июня). США, похоже, не планируют усиливать санкционное давление, но ситуация может измениться. Также ожидается третий раунд переговоров в Стамбуле (возможные даты — 20–30 июня).

👉 Итог: на мирный трек в ближайшее время рассчитывать не стоит.

В ближайшие недели на рынок будут влиять сильные технические факторы:

✍️ Дивиденды Лукойла (LKOH). Около 90 млрд руб. по российским акциям в свободном обращении начнут поступать на рынок с 18 июня. Это может поддержать дивидендные бумаги.

✍️ Навес бумаг. С 9 по 17 июня открывается 30-дневное окно для автоматической конвертации ADR . Эффект сложно оценить: опрошенные брокеры и эмитенты считают его незначительным, но по отдельным бумагам возможен ощутимый выброс на рынок.

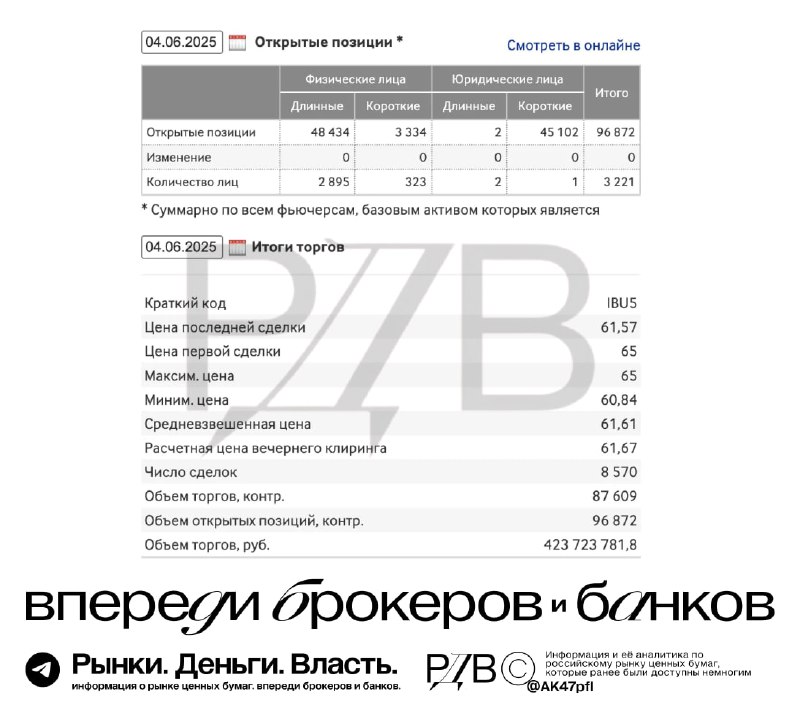

✍️ Экспирация фьючерсов 19 июня. Как обычно — фактор волатильности и «казино».

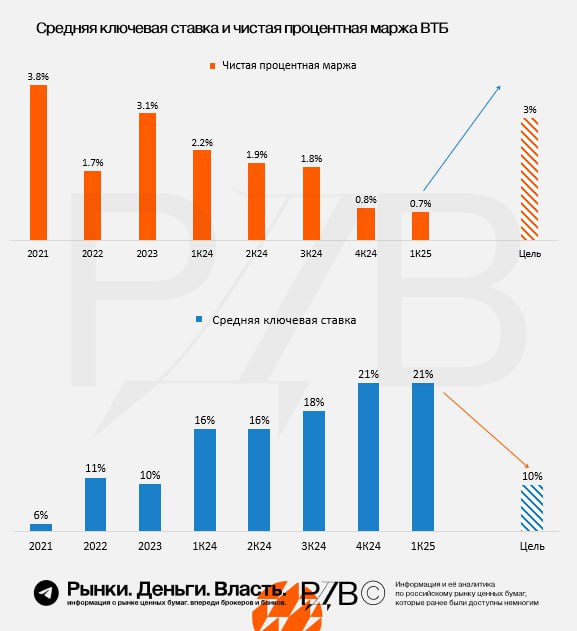

👉 Источники РДВ советуют держаться подальше от компаний, чувствительных к замедлению экономики и от большинства экспортёров. Основное внимание — на бенефициаров не только самого смягчения ДКП, но и смягчения ожиданий по ней.

Аналитика by 😀 @AK47pfl