ВТБ: расчёт количества акций:

с IPO 2007г. акций стало больше в 17 раз

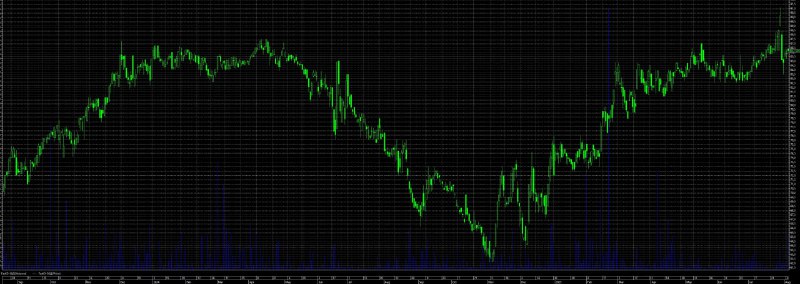

Анализ тренда

Если слишком длинно,

то можете читать только выделенное жирным шрифтом.

Количество обыкновенных акций банка ВТБ значительно увеличилось с момента IPO в 2007 году,

причем рост произошел в два этапа: до и после консолидации акций в 2024 году.

Вот детальный расчет:

1. Исходные данные на момент IPO (2007 год)

— В ходе IPO было размещено 1 513 026 109 019 обыкновенных акций номиналом 0,01 копейки каждая.

2. Допэмиссии до консолидации (2007–2023 годы)

Банк провел несколько допэмиссий, которые увеличили количество акций:

— 2009 год: +3 736 402 828 319 акций (санация после кризиса).

— 2013 год: +2 500 000 000 000 акций (докапитализация).

— 2023 год: +8 743 250 481 071 (март) и +5 145 877 646 781 (июнь) акций (преодоление последствий санкций).

— Итого на конец 2023 года:

(1 513 026 109 019 + 3 736 402 828 319 + 2 500 000 000 000 + 8 743 250 481 071 + 5 145 877 646 781 = 21 638 557 065 190) акций.

Это означает увеличение в ~14,3 раза по сравнению с IPO.

3. Консолидация акций (2024 год)

— В июле 2024 года ВТБ провел консолидацию обыкновенных акций в соотношении 5 000:1:

5 000 старых акций номиналом 0,01 копейки конвертировались в 1 новую акцию номиналом 50 рублей.

— После консолидации количество акций сократилось до:

(21 638 557 065 190 / 5 000 = 4 327 711 413) акций.

Фактически на 2025 год в обращении находится 5 369 933 893 обыкновенных акций (с учетом технических корректировок).

4. Сравнение IPO (2007) с текущим состоянием (2025)

— Эквивалент IPO в пост-консолидационных акциях:

(1 513 026 109 019 / 5 000 = 302 605 222) акций.

— Текущее количество (2025): 5 369 933 893 акций.

— ИТОГ

(5 369 933 893 / 302 605 222 ≈ 17,74) раза.

Ключевые факторы роста

— Допэмиссии для санации: Например, в 2009 году выпуск акций по цене 4,82 коп. для покрытия убытков.

— Государственная поддержка: В 2023 году 80% новых акций выкупило государство для стабилизации банка после санкций.

— Размывание доли миноритариев: Доля частных инвесторов снизилась с 22% в 2007 году до менее 1% в 2023 году из-за многократных допэмиссий.

💡

Вывод

С 2007 года количество обыкновенных акций ВТБ увеличилось в ~17,7 раза с учетом консолидации 2024 года.

Без учета консолидации рост составил бы ~14,3 раза.

Доля участвовавших в IPO уменьшилась в 17,7 раза !

Основная причина — многократные допэмиссии для докапитализации, усиленные санкционным давлением после 2022 года.

Анализ тренда

IPO ВТБ было 17 мая 2007г по 13,6 коп.

15 июля 2024г был обратный сплит акций ВТБ 5000:1

С учётом сплита,

цена акции на IPO = 5 000 х 0,136 = 680 руб.

1 августа 2024г ВТБ = 76,68 руб.

Акции ВТБ упали в 8,87 раз за 4766 дней

Вывод

ВТБ — отличная спекулятивная идея с учётом корпоративных новостей, доп. эмиссий, дивидендов, высокой ликвидности

Руководство после IPO не менялось.

Количество непрофильных активов (в т.ч. ОСК) не уменьшится, т.к. непрофильные активы ВТБ ведёт по указанию Президента.

Мои глубокие соболезнования текущим и будущим ДОЛГОСРОЧНЫМ инвесторам ВТБ:

Вы инвестируете в рекламу, чужой бизнес, куда угодно, но только не в себя и не в своих наследников !

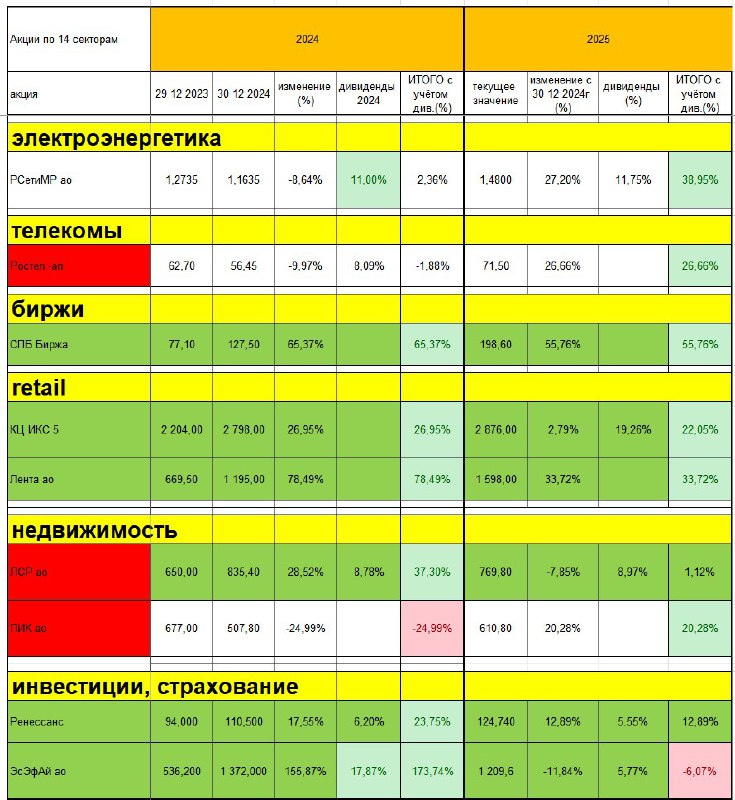

Если и инвестировать, то в компании с долгосрочно растущими трендами.

В н/вр из банков считаю Сбер и Т-Банк более подходящими для тех, кто хочет именно инвестировать.

Всё меняется, поэтому пишу, что именно в настоящее время — Сбер и Т-Банк .