Старые песни о главном

#мысли_управляющего

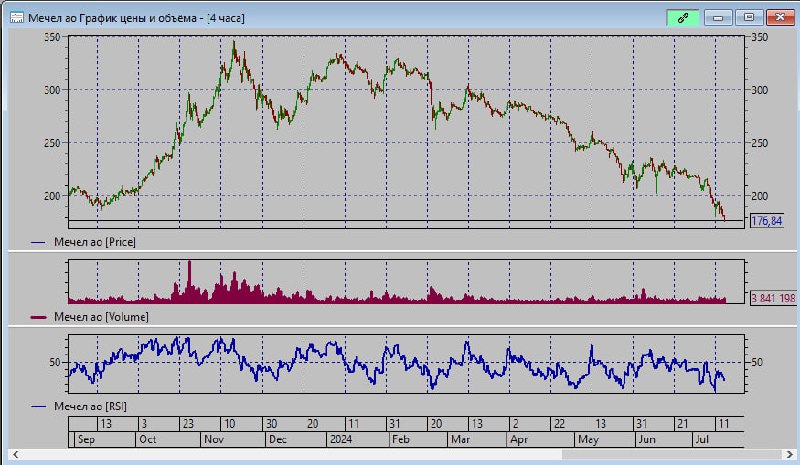

Наблюдаю интересную ситуацию: рынок акций заметно снизился, ну и как водится инвесторы прижали хвосты — акции покупать боятся, кто-то уже зарезал лосей и слушает тех, кто подтверждает такую позицию.

В общем-то это классика, и но все же меня как управляющего не отпускает, что это противоречит выгоде инвесторов. Поясню эту мысль:

— у нас, управляющих, всегда есть приток денег «когда не надо» (в тот момент, когда твои стратегии и фонды в жирном плюсе, маркетинг и молва добегают и клиенты приносят сотни млн.), и наоборот «когда надо» люди боятся и не покупают по низким ценам

В итоге когда ты как управляющий чувствуешь наживу, и понимаешь что с текущей точки можешь принести себе и клиентам реально жирный доход, ты делаешь это не на максимальной сумме. А когда потенциал заработка низкий, деньги прибывают и прибывают. Это я уже не говорю про тех, кто фиксируется по низам.

В итоге я как профессионал вижу картину под таким углом: когда ты постоянно в рынке, твой доход складывается из 2 составляющих:

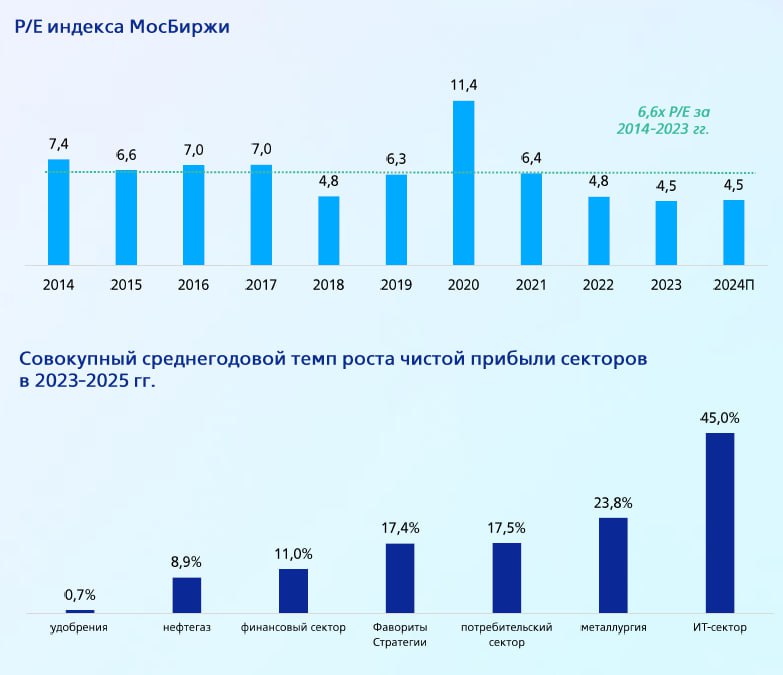

(1) рост рынка и дивиденды (допустим в России это 15% годовых в рублях на дистанции в 20-25 лет)

(2) альфа управляющего (скажем, моя стратегия Indiana jones принесла за 6 лет 34% годовых, что на 20% выше рынка в среднем ежегодно / стратегия Forrest Gump дала примерно +13.7% крынку за 3 года)

… чем дольше деньги в руках профессионала, тем больше он заработает, и дистанция сглаживает выбросы (случайный доход или случайный убыток). В отдельный год может быть +10%, в другой +60%, но дистанция сглаживает.

Условный «физик» же почти никогда не ставит на талант. Он мечтает купить рынок подешевле, и словить рост, и ещё выскочить заранее. Но если это не получается, то грустит.

Исходя из этого, я прихожу к следующим выводам:

(1) Если для физиков волатильность — это плохо и больно, то для профессионалов это и есть хлеб (допустим, рынок упал на 18-19%, а ты упал на 11% / а ранее рынок был +15% с начала года, а ты +30% — вот разница и формируется). Я, Саша, Ваня — мы постепенно обходим бенчмарк на виражах

и поскольку рынки постепенно все приносят доход, то у нас доход = базовый актив + альфа (превосходство на рынке, которое мы копим на виражах)

(2) Когда клиенты инвестируют в фонды или стратегии, им нужно смотреть на трек (разницу с индексом на дистанции). Потому что вы покупаете не рынок, а мозги управляющего

и если управляющий уже не раз доказывал свою профпригодность, то чем дольше ваши деньги в его руках, тем более надежно и больше относительно рынка он вам сделает. При этом даже 1 год — это минимальный срок, поэтому в управление нужно нести длинные деньги, а не короткие

(3) Всегда давайте своему управляющему деньги на низах, и лучше забирайте страховочные 20%, заработав 30-50%. А тому кому не верите — не давайте

Мало у кого есть длинная история. Стратегии автоследования обновляются каждый кризис (старые стирают, новые авторы запускают в дни обвалов). С фондами так бывает тоже. Так что не покупайте где больше % за последние 12 мес., а инвестируйте в тех, кто последовательно копит разрыв с бенчмарком 3-5 лет, включая кризисные

Именно поэтому я коррекции как сейчас воспринимаю как возможность: любители не до конца уверены в том, что они могут сделать хотя бы +20% 5 лет подряд (вот они и убежали в бонды). А постоянные жители рынка, прошедшие несколько кризисов, знают что волатильность и умение с ней работать — это одна из причин их успеха. Не так важно, что ты временами теряешь. Важно, что ты умеешь и из плохих, и из хороших времен извлечь пользу.

Многие почему-то думают, что можно найти управляющего, кто точно предсказывает будущее. «Находят», потом новый оракул их подводит и по новой… а все кто зарабатывает — лишь просто обыгрывают индексы по чуть-чуть на поворотах 😉 — там 1%, тут 3%, потом -2%, тут 4%… глядишь и набралось.